投向再扩围 6月新增专项债发行节奏加快

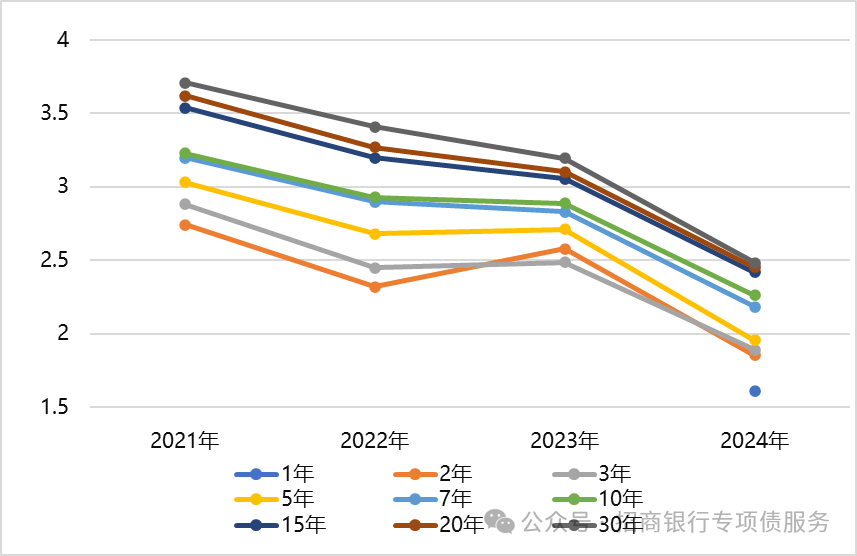

多地新披露的专项债拟投向领域正进一步拓宽。近日,专项债首次投向政府投资基金这一新用途受到市场关注。与此同时,新增专项债务限额重点用于土地收储和收购存量商品房、消化地方政府拖欠企业账款等安排也正逐步落地。业内人士预计,在6月快节奏的基础上,下半年新增地方政府专项债券发行进度仍将加快,其中包括支持用于化债的特殊新增专项债。

图片来源于网络,如有侵权,请联系删除

中国债券信息网信息显示,6月20日,北京市财政局公开的2025年北京市第六批政府债券信息披露文件中,计划公开发行招标北京市政府专项债券(三十五期)拟投向北京市政府投资引导基金,发行10年期总额100亿元专项债券。这也是专项债首次投向政府投资基金。

图片来源于网络,如有侵权,请联系删除

“此举突破了此前‘不得将专项债券作为政府投资基金、产业投资基金等各类股权基金的资金来源’的限制,是落实党的二十届三中全会‘合理扩大地方政府专项债券支持范围’的重要体现,在优质项目储备不足的背景下有助于提高专项债资金使用效率。同时,这也拓宽了政府投资基金的资金来源,有助于促进政府投资基金高质量发展。后续来看,此举有望推广至其他省份。”中诚信国际研究院院长袁海霞表示。

图片来源于网络,如有侵权,请联系删除

从部分省份资金安排来看,解决拖欠企业账款相关安排也正逐步落地。如湖南省人大常委会近期批准的湖南省2025年省级预算调整方案显示,调增额度后将有200亿元用于解决拖欠企业账款;2025年本级财政专项预算调整方案中,云南省新增356亿元拟用于解决拖欠企业账款,项目建设资金额度降至230亿元;广西预算调整方案最新预算安排中,限额365亿元的专项债将主要安排用于项目建设、补充政府性基金财力、解决拖欠企业账款等。

袁海霞分析称,在“一揽子化债方案”推进下,2023年、2024年财政部均安排了一定额度的地方债务限额用于清理拖欠企业账款,2025年政府工作报告中再次强调新增专项债务限额“重点用于投资建设、土地收储和收购存量商品房、消化地方政府拖欠企业账款等”。近期多地在预算调整方案中披露今年用于“清欠”的专项债额度,是落实政策要求的重要体现,有助于缓解企业流动性压力,推动经济形成良性循环。

投向领域拓宽同时,6月以来,伴随特殊再融资债发行逐步收尾,新增专项债特别是用于化债的特殊新增专项债发行节奏也进一步加快。在粤开首席经济学家、研究院院长罗志恒看来,专项债加快发行,有效支持了化债,偿还拖欠账款,畅通了国民经济循环。

“今年以来,用于置换隐债的再融资债前置发行特征明显。我们预计,三季度新增专项债发行将进一步提速,全年额度有望在三季度末发完。”东方金诚研究发展部执行总监冯琳分析称,数据显示,截至6月19日,共有33个省市(含计划单列市)发行超过1.7万亿元置换隐债再融资专项债,已达到今年2万亿额度的86.8%,发行工作接近尾声。

东方金诚的统计数据显示,截至6月19日,年内江苏省置换隐债再融资专项债和特殊新增专项债发行规模最大,达3462亿元,山东、四川发行规模均超过1000亿元,湖北、贵州、云南等省份规模超过800亿元。冯琳表示,这一分布特征体现了对两类重点区域的化债资源倾斜。一是江苏、山东等高债务率但经济动能强劲的发达省份,其债务滚续及区域金融稳定需重点保障;二是贵州、云南等区域经济基础相对薄弱,同样成为化债资源重点支持的地区。综合来看,目前尚有超5000亿元的特殊新增专项债等待发行,预计接下来发行节奏也将加快。

袁海霞预计,在特殊再融资债基本完成发行、叠加第二批新增限额完成下达的背景下,特殊新增专项债发行节奏有望进一步提速。根据债券信息披露文件,江西、新疆等地6月下旬仍有合计超千亿元特殊新增专项债待发行。

(文章来源:经济参考报)

扫描二维码推送至手机访问。

版权声明:本文由经济快讯网发布,如需转载请注明出处。