华尔街能否破解“5月魔咒”全看本周?鲍威尔携CPI数据即将登场

在华尔街,素来有“5月卖出,然后走人”的俚语,并被不少圈内人士奉为信条,因为从历史上看,美股每年表现最差的一段时期就是5月到10月的时间段内,同时这段时间也是美债收益率全年较为强势的6个月,相对较高的国债收益率往往也会对美股估值形成压制,进而加剧“五月卖出效应”。

图片来源于网络,如有侵权,请联系删除

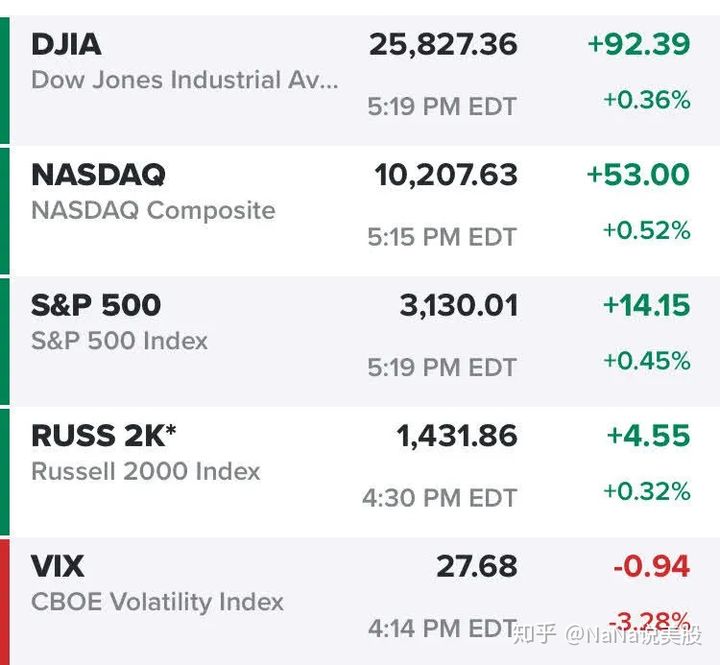

今年的5月开局,尽管美股的整体表现颇为坚挺——标普500指数月内迄今已累计上涨了约3.7%,美债收益率也整体回落。不过对于市场而言,真正的考验可能才刚刚开始。

图片来源于网络,如有侵权,请联系删除

回首年内迄今的消息面事件,几乎没有什么比月度CPI数据更能决定美国债券市场的方向了,本周三出炉的最新数据很可能也不例外。而与此同时,美联储主席鲍威尔也将携多位美联储高官登场发表讲话,料将与CPI数据一同影响市场对下一步利率走向的预判。

环球顾问公司SPDR美洲研究主管Matthew Bartolini表示:“当美联储表示依赖数据时,每次发布数据,都可能成为影响市场的重大事件。”

CPI数据福兮祸兮?

不少业内人士表示,周三公布的美国4月CPI数据,料将成为本月开始的市场反弹所面临的最大考验,当时美联储主席鲍威尔在月初的利率决议中消除了人们对联储可能再次加息的担忧。

不过自那以后,尽管美国初请数据意外大增,再度强化了劳动力市场放缓的迹象,并进一步推动美联储降息预期升温,但一些美联储政策制定者仍在继续呼喊长期维持高利率的口号。与此同时,上周五公布的数据显示,美国消费者信心初值超预期大跌,且未来一年通胀预期意外反弹,则持续引发了市场对美国陷入滞胀的担忧。

这些最新的数据演变,增加了本周即将发布的通胀数据所蕴含的风险——CPI数据若能出现可喜的回落,将有望支持本月迄今股债市场的反弹行情,但若CPI进一步高于预期,则注定将加剧业内对二次通胀乃至滞胀风险的焦虑情绪。

策略师表示,在本周CPI之前,市场料将处于“等待模式”。

道富环球的Bartolini也指出,“投资者正试图解读形势。这份通胀报告将成为政策观察者的迷你超级碗。”

目前,一个较为令人担心的现象是,今年早些时候公布的CPI报告几乎都助长了债券市场的抛售,因为高于预期的数据引发了人们对美联储抗通胀进程遇阻的担忧。

最近的一次CPI发布日是在4月10日,当时10年期美国国债收益率在短短一天内飙升了18个基点,这是2002年以来由CPI数据引起的最大单日波动。总而言之,今年10年期美债收益率逾60个基点的累计涨幅中,有一半发生在CPI发布日。

野村国际美国利率部门策略主管Jonathan Cohn表示,“目前市场面临的现实情况是,我们在数据间往往摇摆不定。美国经济似乎确实出现了某种疲软的迹象,但实际上,想要让市场当前的涨势持续下去,就需要CPI数据能表明,通胀并没有重新加速。而我们之前看到的是抗通胀成果正在消失。”

当然,单单从眼下经济学家对此次CPI数据的事前预期看,人们似乎还是较为乐观地认为美国通胀在连续三月反弹后,将会有所降温。媒体调查的预估中值显示,美国4月CPI年率增速有望从前月的3.5%回落到3.4%,环比增速则将维持在0.4%。此外,核心CPI的增幅放缓可能会更为明显一些:核心CPI同比涨幅料将从3.8%降至3.6%,环比涨幅从0.4%降至0.3%。

凯投宏观首席北美经济学家Paul Ashworth也表示,基本面“仍表明通胀将会减弱”。他说,“我们仍然预计通胀将在今年晚些时候再次缓解。供应商交货时间缩短与核心商品反通胀趋势的恢复相一致,而工资增长放缓和生产率增长加快的结合与非住房服务通胀下降相一致。”

有业内人士表示,鉴于市场最近的反弹,交易员可能会把任何抗通胀形势重新取得进展的迹象,视作为继续买入的信号。首席美国经济学家Matthew Luzzetti预计,美联储要到12月才会首次降息。不过考虑到当前的势头,投资者的情绪肯定更倾向于鸽派。

鲍威尔等美联储高官轮番登场

当然,本周除了至关重要的CPI数据,美联储官员们也将继续上演“车轮战”般的轮番演讲。其中,美联储主席鲍威尔定于周二在阿姆斯特丹举行的外国家活动上发表讲话,料将最为受到投资者的关注。

以下是本周美联储官员讲话的日程表(均为北京时间)

周一21:00,2024年FOMC票委、克利夫兰联储主席梅斯特和美联储理事杰斐逊就央行沟通发表讲话;

周二22:00,美联储主席鲍威尔和欧洲央行管委诺特共同参加活动并发表讲话;

周四0:00,明尼阿波利斯联储主席卡什卡利参加一场炉边谈话;

周四22:30,费城联储主席哈克发表讲话;

周五0:00,2024年FOMC票委、克利夫兰联储主席梅斯特就经济前景发表讲话;

周五3:50,2024年FOMC票委、亚特兰大联储主席博斯蒂克就经济前景发表讲话。

从上周美联储官员的最新表态看,多数联储官员在利率问题上依然态度谨慎,相关基调仍预示着当前降息的条件尚并不成熟。不少地方联储主席在讲话中强调了对通胀的谨慎及政策决定的耐心,尤其是两位鹰派代表——明尼阿波利斯联储主席卡什卡利和美联储理事鲍曼,甚至认为今年不会降息。

美联储理事鲍曼上周五表示,鉴于通胀的走向,她预计今年不会进行降息。卡什卡里则不排除如果通胀停滞在3%附近,美联储再度加息的可能性。

在鸽派官员这边,今年早些时候曾发表鸽派言论的古尔斯比上周五也明确表示,今年头三个月的通胀升温正在改变他此前的观点,即通胀显然正处于通往2%的道路上。强劲的消费支出和就业增长让他开始怀疑,经济是否正在向过热的方向倾斜,以及这种情况是长期持续还是昙花一现。

不过古尔斯比也依然强调,“在我看来,并没有太多证据表明通胀会停滞在3%的水平。我们遇到了颠簸,现在,我认为我们需要等待。”

(文章来源:财联社)

扫描二维码推送至手机访问。

版权声明:本文由经济快讯网发布,如需转载请注明出处。