债市早参10月25日|存量房贷利率下调今日正式启动;可转债ETF近一个月净申购超100亿元

债市要闻

图片来源于网络,如有侵权,请联系删除

【中证协发布前三季度公司债券(含企业债券)承销业务专项统计情况】

专项统计范围包括证券公司在上海证券交易所、深圳证券交易所和北京证券交易所承销绿色债券、低碳转型债券、科技创新债券、债券、“”债券、民营企业债券和中标地方政府债券的有关情况。绿色债券方面,前三季度作为绿色债券主承销商的证券公司共42家,承销或管理102只债券或产品,合计金额1292.77亿元;其中,资产证券化产品39只,合计金额665.04亿元。前三季度作为民营企业债券主承销商(或资产证券化产品管理人)的证券公司共51家,承销(或管理)271只债券(或产品),合计金额2728.02亿元;其中,资产证券化产品190只,合计金额1659.75亿元。

【存量房贷利率下调今日正式启动,每年减少家庭利息支出约1500亿元】

大部分存量房贷将在今日完成批量调整。部分中小完成调整的时间可能略晚,总体预计将在10月31日前全部完成。5000万户家庭、1.5亿人口将获益于本次调整。平均每年减少家庭利息支出约1500亿元。为方便办理,绝大多数借款人都不需要到银行网点。对于房贷为浮动利率的,借款人不用提出申请,商业其中,对于房贷为固定利率的,借款人可以通过商业银行的网上银行、手机银行办理,也无需到银行网点。银行将统一批量调整,这部分存量房贷占九成以上。多家银行称,在批量调整完成后,将通过短信告知客户利率调整结果,客户也可以通过手机银行App等渠道查询调整结果。除北京、上海、深圳的二套及以上存量房,其余存量房贷利率均可以下调为贷款市场报价利率(LPR)-30BP的利率水平。

【招行截至三季末银行理财销售规模为3.86万亿元,万亿之上还有兴业和中信】

数据显示,股份行今年截至9月底的银行理财销售规模均有较大幅度的增长,其中,增幅在10%以上的分别为广发银行16.3%,11.8%,10.3%。其中,招行今年至9月末销售的银行理财规模达到了3.86万亿元,远超排名第二的中信银行1.41万亿元。销售规模在万亿之上的还有,为1.23万亿元。九千亿销售规模区间的有和,在八千亿级别。

【多家银行调降大额存单利率,“1”字头已成进行时】

继多家银行下调存款挂牌利率后,作为银行揽储利器的大额存单也开始跟进。据媒体报道,多家银行已于本周下调了大额存单利率,调整后利率普遍在2%以下。还有多家银行客户经理表示会跟进下调,但时间未定。其中,恒丰银行某支行客户经理表示,该行将下调大额存单利率,下调后三年期大额存单最高利率仅有2.45%。此外,下调后1个月、3个月、6个月、9个月、1年期、18个月的大额存单利率分别为1.45%、1.45%、1.65%、1.65%、1.85%、1.85%。与之相对应的是,当前各大银行的短期存款利率基本都在1.5%左右,这意味着,大额存单利率与定期存款接近,利率优势已不是很明显。一些银行的大额存单利率虽然还有在2%以上的,但是普遍处于售罄的状态。

【:将与监管保持高频沟通,争取尽快推进国都证券相关流程】

据财联社报道,继浙商证券并购国都证券7月16日获证监会受理后,浙商证券在近日与分析师交流时表示,9月2日,证监会向国都证券下发了 《变更主要股东申请反馈意见》, 目前公司与国都证券及股权转让方已按要求于30个工作日内向证监会正式提交了回复。浙商证券披露的最新一期投资者关系活动记录表显示,公司近日举办投资者交流会,浙商证券党委书记、总裁钱文海,总裁助理胡南生,董事会秘书邓宏光接待。公司称将与监管机构保持高频沟通,争取尽快推进相关流程。

【银行理财公司新一轮“降费潮”,市场再现“0费率”理财产品】

进入10月以来,银行理财公司又掀起了新一轮“降费潮”,市场再现“0费率”理财产品。自10月16日起,民生理财先后发布了数十条关于理财产品费率优惠的公告,涉及固定管理费、销售费、托管费等多个品种,优惠后的费率低至0.01%。不仅如此,还有理财公司加大了降费力度,部分产品甚至实现了“0费率”。例如,汇华理财近日宣布,为回馈老客户,将于2024年10月22日至2025年8月6日对汇华理财-财富灯塔稳享封闭式固定收益类理财产品2419期理财产品的固定管理费率进一步优惠,即:产品固定管理费率由0.1%(年化)下调至0.00%(年化)。业内人士看来,在规模持续缩水的压力下,降费成为了不少理财公司的揽客之举。根据测算,截至9月30日,理财产品规模为29.27万亿元,较8月末下降7826亿元。

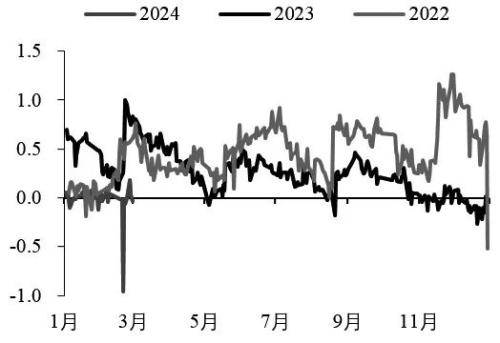

【银行二级资本债和城投债本周加速调整】

中债估值数据显示,中资商业银行3年期AAA-评级二级资本债收益率周三报约2.31%,过去四个交易日累计上行逾13个基点;3年期AAA评级城投债收益率四日来也上行逾9个基点。对此,澳新银行认为,上述调整并非由特定信用事件驱动,而是市场受到债股“跷跷板效应”的扰动,基本面不支持市场持续调整,收益率长期下行趋势不变。

【债券ETF资金流向分化,可转债ETF近一个月净申购超100亿元,短融ETF净赎回超80亿元】

近一个月,流向债券ETF的资金发生了巨大分化。“股债跷跷板”效应较为明显,可转债ETF净申购达109.60亿元,而短融ETF净赎回81.38亿元。债券ETF相比主动管理债基并不逊色,未来信用品种、综合类以及主题型的产品仍有较大的发展空间。9月23日至今,20只债券ETF中有8只呈净赎回。除短融ETF外,政金债券ETF区间净赎回也有34.62亿元。国盛证券固收首席杨业伟指出,债券ETF市场规模增速和其市场收益率表现呈现同步或略滞后的相关关系,即在债牛、债券ETF表现较强的市场阶段,债券ETF市场更容易上量。差异化的债券ETF在审批上具有先发优势,市场缺失的综合类、超长信用债等信用品种、5Y 以下国债以及政策鼓励的绿色等主题品种,可重点关注后续发行机会。

【新发3年期城投债收益率飙升至5.5%,昆明城投平台压力几何?】

收益超5%的高票息城投债再添新例。财联社梳理近期城投平台发行数据显示,昨日41只城投债新发募资约254亿元,仅有1只发行利率落在区间上限,为昆明市高速公路建设开发股份有限公司(简称“昆明高速”)发行的“24昆高01”,票息高达5.5%。值得注意的是,昆明高速今年已累计发行了3笔公募中票“24昆明高速MTN001”、“24昆明高速MTN002”、“24昆明高速MTN003”,中标利率均落于申购区间的下限附近,最高票息也仅有3.45%。新世纪评级分析师王静茹在报告中指出,无实业支撑的投融资平台的发展空间受限,城投企业需提高自身收入及资产质量以保障可持续经营能力,昆明高速或可通过参与城市运营、提供城市服务、进行产业投资等获取市场化现金流,并逐步化解存量债务。

【大行“买短卖长”投债规模边际放缓,单月增持超1.3万亿居机构首位】

9月末“金融新政”之后,最新一期债券托管数据重磅出炉。从债券托管总量来看,延续此前环比增幅走阔趋势。截至2024年9月末,中债登和上清所的债券托管量合计为153.09万亿元,环比净增加2.05万亿元,相较于2024年8月末的环比净增1.64万亿元,环比增速有所提升。细分来看,环比净增量部分,利率债托管量104.18万亿元,环比净增加1.66万亿元,占增量比重约81%,仍是托管数据迅猛增速的中坚力量。业内人士指出,境外机构减持规模创2018年以来新高,其减持品种主要在国债(减持1132亿元),同时对同业存单由增持281亿转为减持151亿,主要或考虑到9月美债利率震荡下行、中美利差倒挂幅度收窄,叠加人民币汇率走强,推动人民币掉期收益减少,外资掉期套利盘平仓,资金净流出推动外资托管量下降。

【今年新增专项债发行即将收官,部分省市已增加额度,年内特殊新增债已发行8400亿】

今年新增专项债的发行进度已近尾声,部分省市专项债发行进度已超100%,并增加了今年新增专项债的额度。用于支持化解地方隐性债务的特殊新增专项债今年已发行8400多亿元,未来仍是重要的地方隐债化解手段之一。财联社据企业预警通最新统计,今年各地新增专项债的发行规模已达38641.84亿元,全年3.9万亿的发行额度已完成99%。江苏、北京、广东(不含深圳)等23个省市今年的新增专项债额度已全部发行完毕,贵州、深圳、浙江等地的发行进度尚未达到90%。值得注意的是,江苏、青岛和北京等省市今年的专项债发行进度已超100%。江苏省今年已发行新增专项债2365亿元,是新增额度1965亿元的120.36%。市场普遍预期新一轮化债的规模较大,包括特殊新增专项债在内,还有大量特殊再融资债的发行。对于特殊新增专项债,财政部此前在发布会上表示,“在新增专项债限额中专门安排一定规模用于支持化解存量政府投资项目债务”。

【欧洲央行“鹰王”:12月很可能降息25基点下调50基点也不无可能】

美东时间周三,欧洲央行管理委员会委员、奥地利央行行长罗伯特·霍尔兹曼(Robert Holzmann)表示,尽管欧洲通胀上行风险挥之不去,但欧洲央行今年极有可能再降息25个基点。霍尔兹曼一向被视为欧洲央行最鹰派的利率制定者之一。他在华盛顿参加IMF年会时接受采访时表示,既不排除采取更大幅度的降息措施,也不排除暂停降息。虽然市场预计未来几个月欧洲的通胀将有所上升,但欧洲央行已经有几位官员警告称,欧洲通胀可能将低于欧洲央行2%的目标。

公开市场:

公开市场方面,央行公告称,为对冲税期高峰等因素的影响,维护银行体系流动性合理充裕,10月24日以固定利率、数量招标方式开展了7989亿元7天期逆回购操作,操作利率1.50%。数据显示,当日1326亿元逆回购到期。

信用债事件

■惠誉:确认“A-”长期发行人评级,展望“稳定”;

■福州地铁集团对全资子公司福州地铁机电设备进行吸收合并;

■因近期市场波动较大,取消发行“24河钢股MTN001”;

■由于市场出现波动,青岛城投取消发行“24青岛城创MTN002(科创票据)”;

■福建阳光集团:无法按时披露2024年第三季度财务报表;

■“24山东公用MTN002A”、“24山东公用MTN002B”、“24巩义新城MTN002”上调簿记建档申购区间上限;

■深交所:终止审核南昌产投公司债、浙江兴上合城开企业债项目,规模均为10亿元;

■深交所:终止审核威海环通产投30亿元私募债项目。

市场动态:

【货币市场|货币市场利率多数上行,DR001上行4.51BP报1.5436%】

周四,货币市场利率多数上行,其中银存间质押式回购加权平均利率1天期上行4.51BP报1.5436%,7天期下行0.49BP报1.6363%,14天期上行2.12BP报1.9926%,创逾一个月新高。

银银间回购定盘利率多数上涨。FDR001涨4.0个基点报1.54%;FDR007持平报1.65%;FDR014涨5.0个基点报2.0%。

银行间回购定盘利率多数持平。FR001涨2.0个基点报1.67%;FR007持平报1.9%;FR014持平报2.0%。

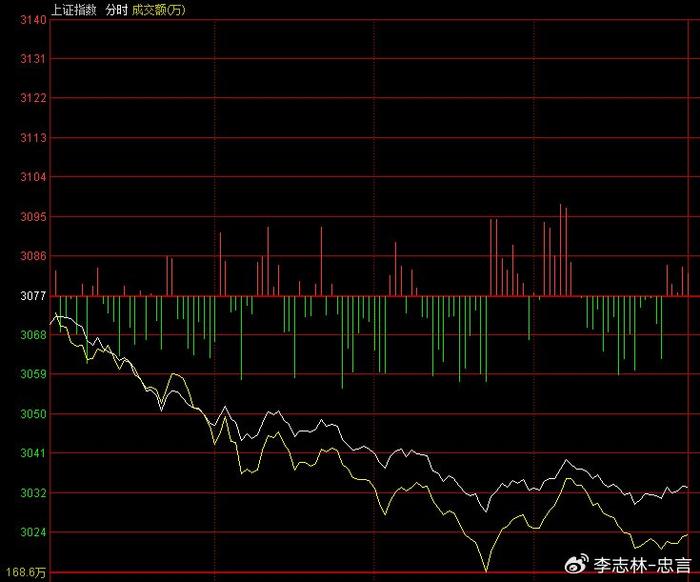

【利率债|国债期货尾盘突发跳水,10年国债利率快速上行1.5bp】

周四,国债期货收盘多数下跌,30年及10年期主力合约均跌0.09%,5年期主力合约基本持平,2年期主力合约涨0.01%。

银行间主要利率债收益率涨跌不一,截至下午16:30,10年期国债活跃券240011收益率上行0.5bp报2.145%,30年期国债活跃券230023收益率持平报2.325%,10年期国开活跃券240210收益率上行0.4bp报2.229%。

交易员表示,早盘债市小幅偏强,风险资产弱调整,但市场整体稳定,其中央行大额净投放起到了关键作用。国债期货全天窄幅震荡,尾盘受到10万亿刺激传闻影响,波动放大,大幅跳水后全线收跌,现券10年品种也随之上行1.5bp左右。

【信用债|信用债弱势震荡,各期限信用债收益率多数上行,成交超1300亿元】

周四,信用债弱势震荡,各期限信用债收益率多数上行,5年期上行逾2个基点,全天成交超1300亿元,“24云能投MTN018”跌超8%,“18桐乡产投债”跌超2%。

AAA级中短期票据中,1年期收益率上行0.7个基点报2.0606%;3年期收益率上行1.47个基点报2.2421%;5年期收益率上行2.28个基点报2.34%。

AA+级中短期票据中,1年期收益率下行0.31个基点报2.1606%;3年期收益率上行0.47个基点报2.3671%;5年期收益率上行2.28个基点报2.53%。

涨幅超2%的信用债共9只,其中“22远景管廊债01”、“21通瑞01”、“24涪陵09”涨幅位居前三,分别涨8.07%、7.54%、4.46%,分别成交217.98万元、86.03万元、1030.71万元。

跌幅超2%的信用债共11只,“24云能投MTN018”、“18桐乡产投债”、“23临沂投资MTN002(可持续挂钩)”跌幅位居前三,分别跌8.53%、2.65%、2.56%,三只债分别成交21665.75万元、2473.67万元、10246.19万元。

高收益债:共5只收益率高于15%的信用债有成交,其中“21金地MTN006”、“22万科MTN002”、“23万科MTN001”收益率位列前三,分别为46.31%、22.1%、20.89%,三只债分别成交3938.2万元、3523.97万元、394.5万元。

共14只收益率处于8%-15%区间的信用债有成交,其中“22万科MTN001”、“22金地MTN001”、“21金地MTN007”收益率位列前三,分别为14.74%、13.6%、13.26%,三只债分别成交1358.85万元、2548.32万元、5762.65万元。

【欧债市场|欧债收益率多数下跌,英国10年期国债收益率涨3.6个基点报4.235%】

周四,欧债收益率多数下跌,英国10年期国债收益率涨3.6个基点报4.235%,法国10年期国债收益率跌4.3个基点报2.988%,德国10年期国债收益率跌3.8个基点报2.264%,意大利10年期国债收益率跌4.7个基点报3.471%,西班牙10年期国债收益率跌4.5个基点报2.954%。

【美债市场|美债收益率全线收跌,2年期美债收益率跌0.1个基点报4.092%】

周四,美债收益率全线收跌,2年期美债收益率跌0.1个基点报4.092%,3年期美债收益率跌1.4个基点报4.027%,5年期美债收益率跌2.3个基点报4.04%,10年期美债收益率跌3.4个基点报4.217%,30年期美债收益率跌4.6个基点报4.476%。

(文章来源:财联社)

扫描二维码推送至手机访问。

版权声明:本文由经济快讯网发布,如需转载请注明出处。