部分城投境外债高息融资,机构寻投资通道“各显神通”,QDLP优劣几何?

近几个月来,境内城投热衷发行点心债,受益于境外高息和未来的降息预期(高票息+潜在降息下的资本利得),财联社了解到,不少持有QDLP额度的私募基金专门投向带有贴息的城投境外债,从中获利不少。这与部分城投企业境内再融资困难有关,为了续上资金,其不惜高息举债,近期就有发行票息7.5%的境外债,最终综合成本高达15.6%的案例。

图片来源于网络,如有侵权,请联系删除

业内人士认为,高额中介费用推高了城投的融资负担,是未来化债中的长期隐患,这与中央对地方政府的化债政策要求相悖。

图片来源于网络,如有侵权,请联系删除

QDLP即“合格境内有限合伙人”,指在通过资格审批并获取额度后的试点基金管理企业可向境内合格投资者募集资金。与QDII仅投资于二级市场不同,QDLP设立的试点基金投资于境外一级、二级市场,同时资金管理由境外机构负责,并不像QDII由境内机构负责。也就是说,QDLP通道实现了机构的跨境,资金来源链接的是国内资金。

图片来源于网络,如有侵权,请联系删除

“该类通道最初是为资金充裕或高净值投资者,寻求跨境多元化、差异化或个性化的产品所使用,也有少数拿来做境内城投平台结构化业务,但最初并不算多,需要监管批文,同时各家机构额度较为有限。”业内人士指出,“个别地区部分私募机构或是QDLP通道业务主力。”

随着去年下半年开启的化债行情,部分城投平台在境内难以获得融资,便盯住了QDLP通道业务“续命”。随着额度逐步紧缺,对应的通道费用也水涨船高。

知情人士表示,目前市面上仍有少部分此前获批“364债”(一年期内的境外债)的城投公司发行1年期境外债,融资成本高达18%-20%,但规模在收缩,非1年期的,综收也高达15%以上。这类高息城投债虽然看似诱人,但资方并不好找,各机构额度也很稀缺,“都是按项目额度找外管局报批,现在很难批下来,主要担心资金外流,或与隐债控增化存无关”。

通常来说,与美元债相比,该类城投公司考虑到换汇的折损,会优先以点心债发行的方式,通过QDLP通道,寻找香港有相关牌照的私募机构合作,作为他们的资方,但这些私募机构要价很高。也有部分通过外资资管公司进行操作,但外资资管对资质要求高,该类项目往往会通过信托、FOF等渠道进行包装,“外资机构并不像境内机构那样存在城投信仰”,某熟识内情的知情人士对财联社介绍。

此外,其他道,如TRS、结构性存款和信用联结票据CLN,同样受限于额度。由于TRS和QDLP业务模式相对较为成熟,是很多境内私募机构重点关注的通道,而结构性存款由于外资行审慎较难获批,此外城农商行搭建的CLN通道受监管限制,规模一直起不来,使得市面上想要出境的资金扎堆在TRS和QDLP通道上。另据财联社此前报道,受窗口指导,TRS目前已暂停新增,以今年1月末额度为限。“尽管仍有少数券商在做,但已不再对外宣传。”某券商知情人士透露。

个别地区或是QDLP通道业务主力

从国内QDLP布局来看,目前并没有在全国推广,而是采取各地方试点推行。

公开资料显示,QDLP最早于2012年在上海试行,后分别在北京、天津、深圳、青岛、重庆、海南、江苏、广东、宁波等地进行试点,并由各地方金融监管局监管。业内人士称,各地方下放额度不同(根据各机构拟投资项目发放额度),此外监管口径也并不统一。

“各家机构获批的额度均较少,对于城投项目,多数大型试点机构并不热衷参与,主要是一些小型私募基金机构在做。”某大型资管香港机构人士称。“只要部分有额度的机构开了‘后门’,就会有中间商搭建通道。但现在市面通道搭建很难,要么缺项目,要么缺资金,目前好的项目并不多,我们公司最近都不看该类城投债了,也有合规性要求”。

另有业内知情人士对财联社表示,从最近行情来看,海南地区的私募基金该类业务量较大,如该地区的某基金,今年多只综收15个点以上的城投项目他们都有参与。

他并指出,该类机构通常不以持有到期为目的,在获取较高的通道费后会优先考虑换手,通过其他渠道把额度腾回来循环利用。

据了解,由于区域政策的差异,个别地区降低了QDLP的参与门槛。多位业内知情人士对财联社表示,趁个别地区的QDLP额度充裕,私募机构趁去年下半年化债行情,多次参与了境内城投结构化融资项目。

部分城投高息融资,事出有因。据财新报道,邹城城投山东正方控股集团有限公司近期发行票息7.5%的境外债,最终综合成本高达15.6%,年化佣金率达8%,该类城投公司往往依靠内地有QDLP额度的私募资方进行合作。

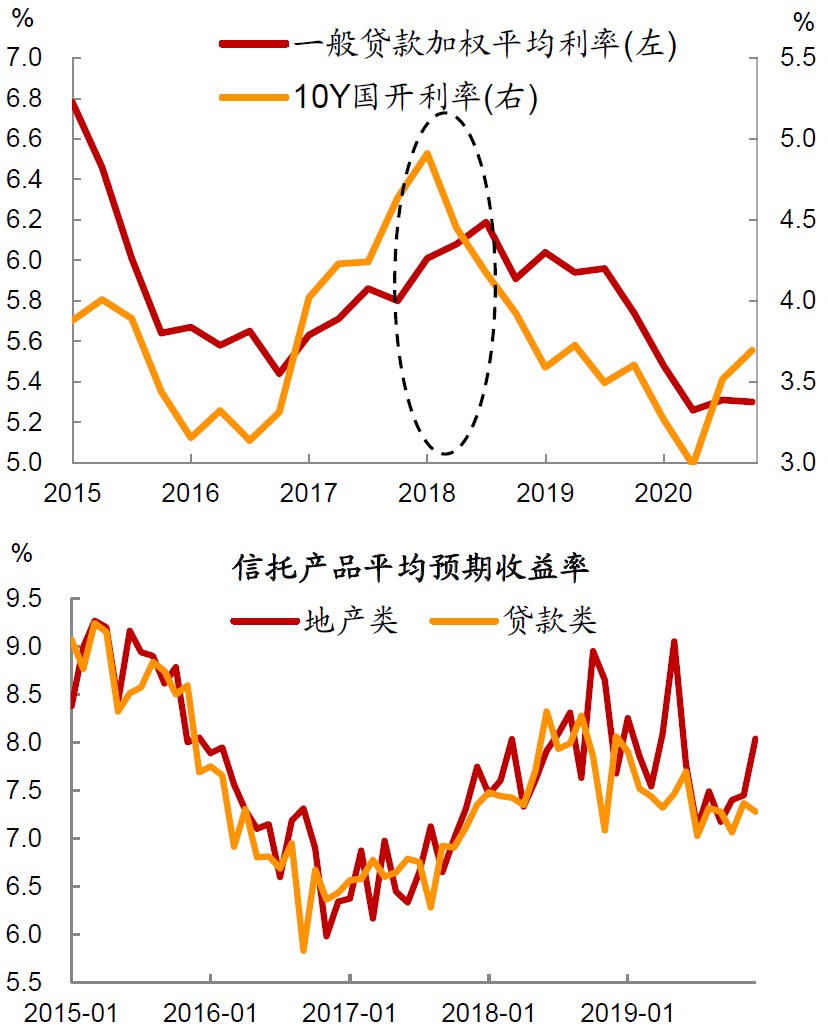

“正常来说,在利率下行阶段,该类资质城投公司境内发行利率最高也不超过5%,而境外债的发行成本超过3倍”,知情人士对媒体如此表示。

YY评级创始人姚煜对财联社表示,35号文拉开了一揽子化债的序幕,此次化债的前提条件就是“严控新增”,所以对城投而言再融资(新增)是比较困难的。境外债政策有滞后性,无论是去年下半年大批量未经审批的境外“364”债券,还是走发改委审批的中长债,都在新增方面留了口子,所以部分城投抓住政策收紧的契机,在境外发了不少债,但是目前政策已经在收紧(364已经基本看不到,中长债的审批也在趋严),所以站在城投公司自身融资需求的角度,是可以理解的。

但如此高息的融资无异于饮鸩止渴,姚煜表示,把境内结构化融资的玩法带去境外,在境外融资成本已经很高的情况下,通过高额中介费用进一步推高了城投的融资负担,是未来的长期隐患。

(文章来源:财联社)

扫描二维码推送至手机访问。

版权声明:本文由经济快讯网发布,如需转载请注明出处。