低利率下金融机构发债忙!

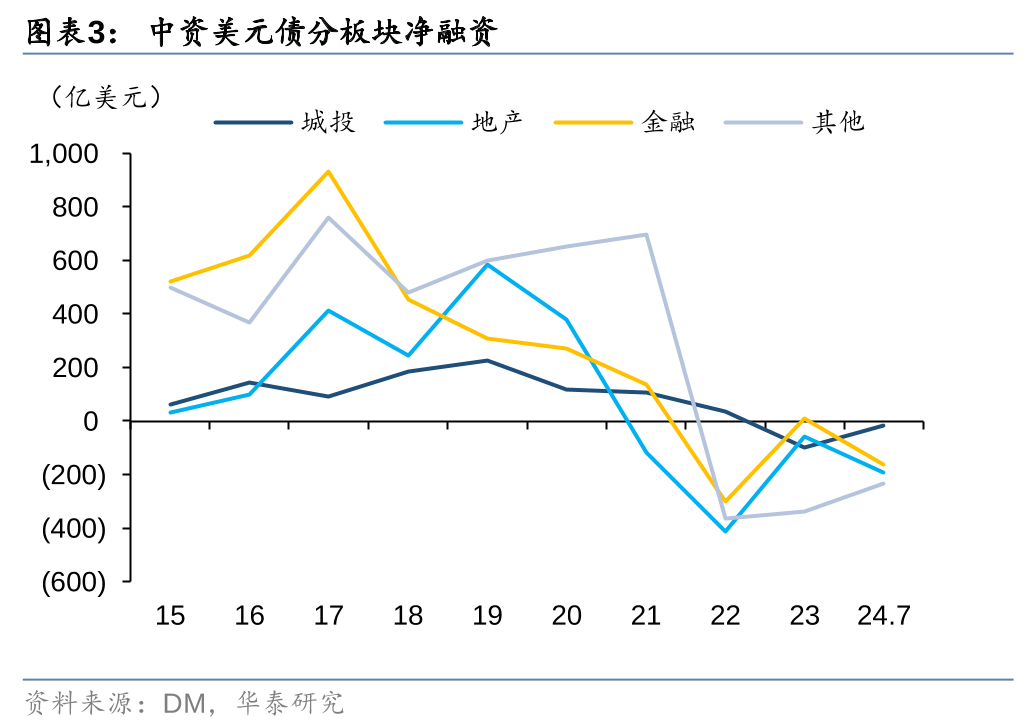

近年来,随着债券市场利率持续下行,、等金融机构掀起了一股“补血”狂潮。

图片来源于网络,如有侵权,请联系删除

数据显示,2024年商业银行次级债券的发行规模接近1.90万亿元,其中,二级资本债券及永续债(简称“二永债”)的发行规模接近1.67万亿元,创有记录以来新高。保险公司也通过发债“补血”,2024年的发债规模再次突破千亿元大关,同样创有记录以来新高。

图片来源于网络,如有侵权,请联系删除

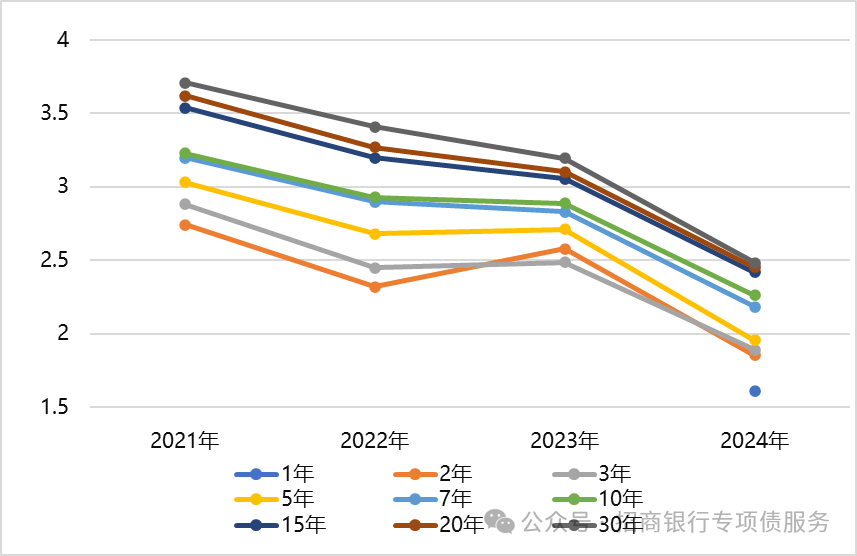

多位分析人士向时报记者表示,当年市场环境下,发债成为挂牌机构融资的重要途径,而债券市场利率的持续下滑融资成本走低,进一步推动了银行、保险等金融机构加速发债的进度。

银行“二永债”发行规模大增

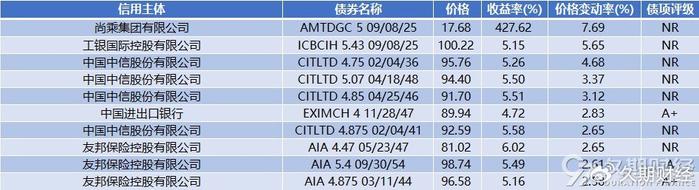

在旺盛的资本补充需求之下,2024年商业银行“二永债”的发行规模接近1.67万亿元,远超2022年和2023年的发行规模。

数据显示,2024年,商业银行“二永债”合计发行143只,发行总额为16662.9亿元,较2023年的11157.9亿元以及2022年的11941.55亿元实现明显增长。其中,商业银行二级资本债券发行总额9615.90亿元,永续债发行总额为7047亿元。

对于“二永债”2024年发行规模大幅提升的原因,惠誉评级亚太区金融机构评级董事薛慧如向记者表示,中资银行,尤其是5家全球系统重要性银行,积极通过发行“二永债”等资本工具补充资本,主要有以下三个方面原因:首先,由于支持实体经济的需要,银行需要保持一定的规模扩张或者支持特定行业的贷款重组,从而导致风险加权资产增速上升,但盈利能力的承压又将制约银行内生资本的积累速度,由此导致资本压力上升;其次,大型银行面临的资本要求逐步上升,中国5家全球系统重要性银行的外部总损失吸收能力(TLAC)风险加权比率自2025年1月起应达到16%,自2028年1月起应达到18%;最后,再融资需求也推升了中资银行的资本压力。2019年至2022年期间发行的资本工具再融资规模大概在每年1.3万亿元左右,这部分资本工具从2024年开始逐步到期,进一步推升了中资银行的资本发行需求。

资本是银行发展生命线,通过合理资本补充,有助于增强银行风险抵补和信贷扩张能力,并且大行稳健经营利好金融体系稳定等。金融市场部宏观研究员周茂华接受记者采访时指出,近年来银行面临经营环境极具挑战,由于银行持续让利实体经济,导致普遍内源性资本补充能力有所下降,客观上需要合理增加外源性资本补充。

值得一提的是,2024年,债券市场利率持续下行,也提高了商业银行发债的意愿。排排网财富理财师姚旭升对记者指出,2024年债券市场利率持续走低,银行出于成本考虑,选择在此时发行“二永债”降低资金成本,降低净息差收窄的压力。此外,2024年是商业银行永续债创设以来的首度赎回期,银行为保持资本充足率,需要续发“二永债”以替换到期债券。

险企发债规模创新高

持续的低利率环境和疲软的市场需求,考验保险公司提升资本充足率的能力,因此,保险公司也在积极发债“补血”。

数据显示,2024年,保险公司合计发行17只债券,总发行规模达1175亿元,再次超过千万亿元大关。其中,头部险企是发债主力,发行资本补充债350亿元,为2024年险企发债单次发债规模最大的一笔;平安人寿、人保财险、新华人寿、平安产险等险企单次发债规模不低于100亿元。从保险公司发债的类型看,主要为资本补充债和永续债。

对于保险公司持续大规模发债的原因,惠誉评级亚太区保险机构评级高级董事王长泰向记者表示,由于资本市场波动、持续的低利率环境以及保险需求疲软,运营盈余增长放缓,导致保险公司在过去两年中提高偿付能力充足性的能力受到抑制。另外,监管层在自2022年1月1日起实施的偿二代(C-ROSS)二期修订了对保险公司核心资本的计算定义。因此,寿险公司在偿二代二期实施后的核心偿付能力比率普遍下降。一些偿付能力缓冲较弱或增长动力较高的保险公司寻求通过发行资本补充债或永续债来加强其综合或核心偿付能力的充足度。

不过,相对于银行、保险等金融机构,券商2024年的发债规模却出现缩水。数据显示,2024年券商境内发债规模为1.31万亿元,相比2023年的1.50万亿元缩水了近1900亿元。

对此,优美利投资总经理贺金龙向记者表示,券商发债缩水一方面是基于资本市场盘整,IPO和再融资业务较少,经纪业务下滑,对补充资本需求减弱。另一方面尽管低利率环境下融资成本下降,但相关业务未必可以覆盖融资成本,并且经过此前密集发债后,券商债务规模并不低,继续发债将加重债务负担。另外,在欠缺政策刺激、资本充足率指标满足监管的情况下,发债动力偏弱也是券商发债规模缩水的原因。

金融机构发债规模或保持高位

在当前市场环境下,不少机构预计,2025年银行补充资本压力将有所降低,保险公司发债规模有望保持高位水平。

“2025年商业银行‘二永债’的发行规模预计将保持稳定,国有大行发行‘二永债’的动力可能有所下降,而股份制银行和城商行由于资本充足率较低,增发‘二永债’的需求相对旺盛。”姚旭升表示。

持续的低利率环境和疲软的市场需求将在2025年持续挑战保险公司提升其资本充足率的能力。对于2025年保险公司发债情况,王长泰认为,一些增长较高或盈利能力较弱的保险公司仍会继续通过发行资本认可的债务来提高其偿付能力充足率。一些专注于销售长期寿险保单的公司,由于业务的持续增长,在2025年发行永续债来支持其核心资本充足率仍会是必要选项。

姚旭升也表示,2025年保险公司发债规模有望继续维持在千亿元以上,特别是在低利率环境下,险企通过债权融资补充资本的需求依然强烈,永续债的发行规模有望进一步扩容,成为保险公司补充核心二级资本的重要工具。

券商方面,惠誉评级大中华区非银行金融机构评级董事张榕容预计,2025年券商发债规模很大程度还要看业务成长需求。中国的经济增长前景将持续影响投资人对资本市场的信心,政府出台的振兴经济及活跃资本市场措施是否有足够力度提振股市,将影响券商业务的成长前景和对资金的需求。

(文章来源:证券时报)

扫描二维码推送至手机访问。

版权声明:本文由经济快讯网发布,如需转载请注明出处。