1210亿!下周二上市交易!

本报记者韩昱

图片来源于网络,如有侵权,请联系删除

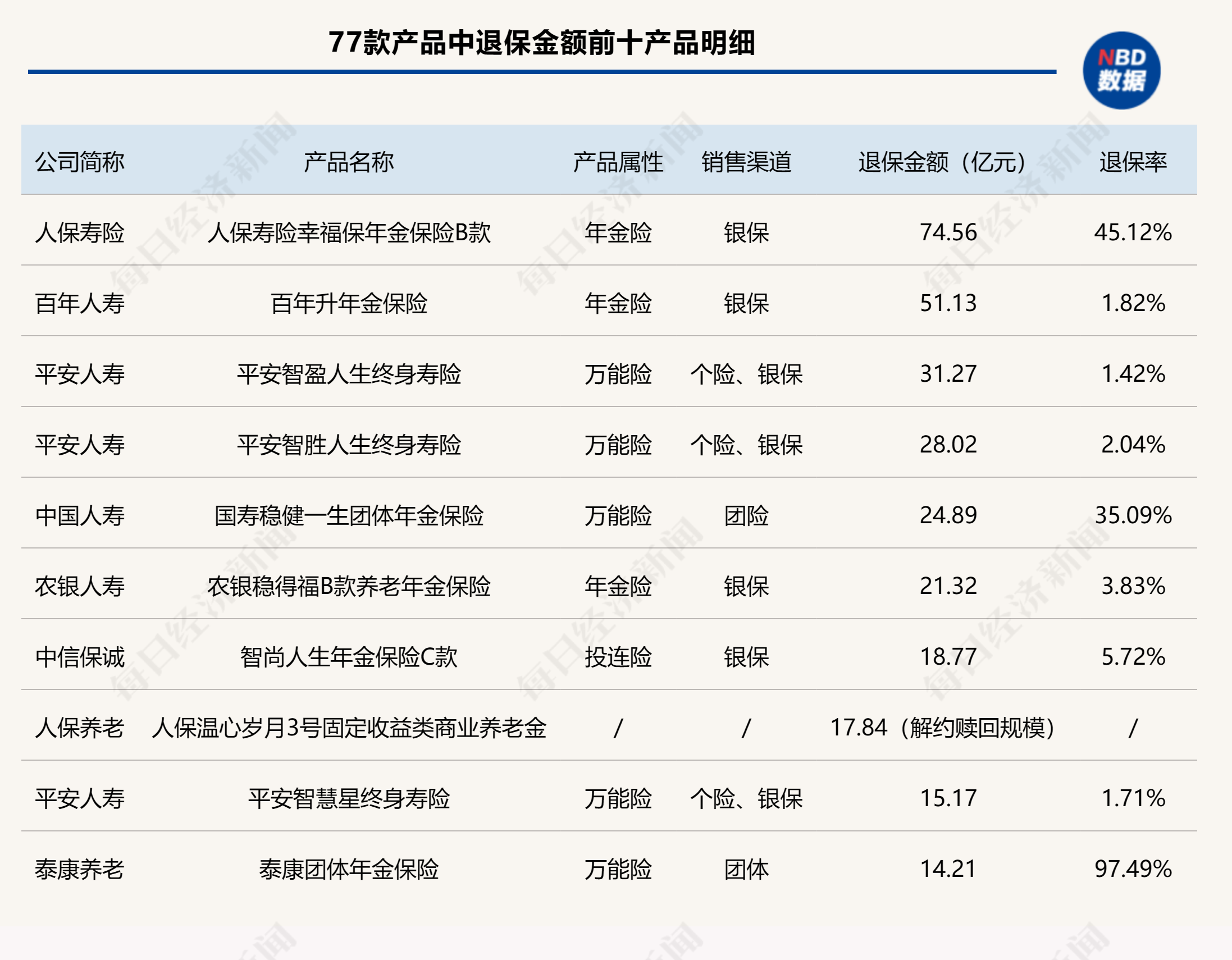

根据财政部发布的2025年超长期特别国债发行安排,今日(4月24日),2025年超长期特别国债首次发行,其中20年期500亿元,30年期710亿元,合计1210亿元。两种期限的国债均将在4月29日起上市交易。

图片来源于网络,如有侵权,请联系删除

今年的《政府工作报告》提出,拟发行超长期特别国债1.3万亿元、比上年增加3000亿元。记者注意到,今年超长期特别国债不仅发行规模更大,而且从发行节奏看,去年的超长期特别国债于2024年5月17日首发,今年的首发时间也提前了近一个月。

“今年超长期特别国债发行时间较去年提前近一个月,体现了财政政策‘早部署、快落地’的特征。”中国商业经济学会副会长、华德榜创始人宋向清在接受《日报》记者采访时表示,通过提前发行、精准投放、市场化定价,既实现了“稳当前”的短期目标,又为“谋长远”奠定了基础,有利于在安全与效率的平衡中塑造新的经济增长极。

“今年超长期特别国债提前发行,既是2024年政策的延续,也体现了更加积极的财政政策‘靠前发力’。”陕西巨丰投资资讯有限责任公司投资顾问总监郭一鸣也告诉记者,今年的超长期特别国债提前发行能够为全年经济增长目标达成提供有力支持,使财政资金更早投入到“两重”“两新”项目中,加速释放国内投资和消费需求。

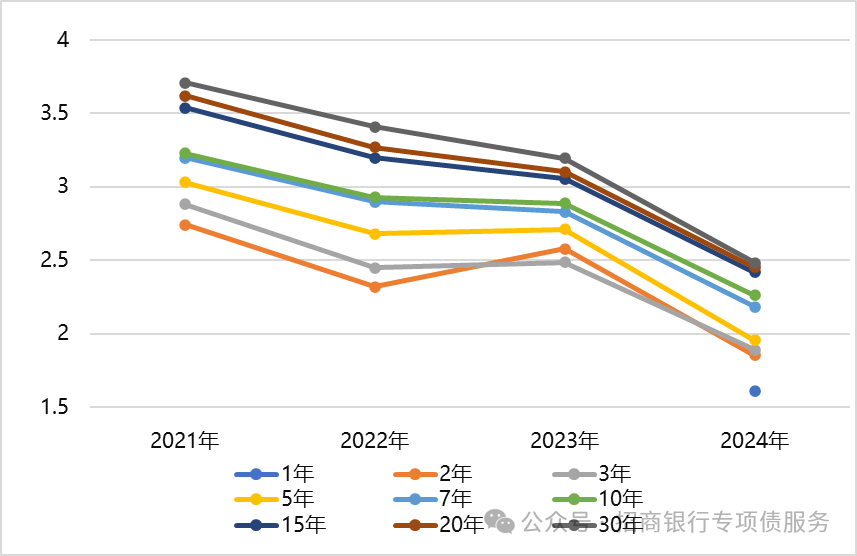

Wind数据显示,4月24日发行的20年期、30年期超长期特别国债中标利率分别为1.98%、1.88%,全场倍数分别为3.11、3.66,边际倍数分别为8.42、3.43。

郭一鸣分析,整体看,较高的全场倍数和边际倍数表明投资者对超长期特别国债的认可度较高,愿意积极参与认购,这也反映出市场对政府债券的信任以及对宏观经济稳定发展的信心。

宋向清也认为,今年首发20年期、30年期超长期特别国债全场倍数分别达3.11和3.66,边际倍数达到8.42和3.43,显示投资者需求旺盛。

此外,今年将发行的1.3万亿元超长期特别国债,其中8000亿元用于更大力度支持“两重”项目;5000亿元用于加力扩围实施“两新”政策,其中3000亿元支持消费品以旧换新,比上年增加1500亿元,2000亿元用于支持设备更新,比上年增加500亿元。

郭一鸣认为,今年超长期特别国债提前发行并扩大规模,以“组合拳”之势为经济增长注入强劲动能。8000亿元投向“两重”项目,将直接拉动基建投资;5000亿元用于“两新”政策,将充分释放消费潜力。超长期特别国债的长周期与项目运营相适配,既能优化债务结构,又能降低宏观融资成本。如果资金使用效率良好,预计将对GDP增长起到较强的促进作用,助力实现全年5%左右的增长目标。

(文章来源:证券日报)

扫描二维码推送至手机访问。

版权声明:本文由经济快讯网发布,如需转载请注明出处。