晶盛机电去年Q4首现季度亏损,巨额减值侵蚀利润,半导体业务难填业绩缺口

证券之星 陆雯燕

图片来源于网络,如有侵权,请联系删除

作为A股光伏设备龙头,晶盛机电(300316.SZ)2024年业绩踩下“急刹车”,出现营收净利双降情形,其归母净利润同比下滑超四成,甚至在去年Q4出现首次季度亏损。今年一季度,晶盛机电依旧延续了营收净利双降的颓势。

图片来源于网络,如有侵权,请联系删除

证券之星注意到,业绩退坡背后,是光伏行业供需失衡、产业链跌价带来的连锁反应,晶盛机电全年计提减值损失高达12.07亿元。此外,两大主营业务设备及其服务、材料毛利率均有不同程度下滑。尽管晶盛机电积极布局半导体业务并实现了规模提升,但仍难填补光伏业务萎缩带来的业绩缺口。

Q4亏损拖后腿

资料显示,晶盛机电于2012年5月登陆A股市场,2014-2023年十年间,晶盛机电的营收净利始终保持增长态势。然而2024年业绩触顶下滑,公司去年实现收入175.77亿元,同比下降2.26%;对应归母净利润25.1亿元,同比下降44.93%。这也是晶盛机电自2014年以来首次出现营收净利双降的情形。

证券之星注意到,巨额的减值损失是造成晶盛机电业绩退坡的主要因素之一。2024年,晶盛机电拟计提的信用减值损失及资产减值损失合计12.07亿元,其中信用减值损失2.78亿元,同比增长348.22%;资产减值损失9.29亿元,同比增长222.19%,占归母净利润的比重约37%。

自2023年第四季度开始,短期的供需错配使得行业竞争加剧,叠加国际贸易壁垒影响,光伏产业链各环节产品价格下降,而主材厂商业绩纷纷走低甚至出现大面积亏损,使得“卖铲人”晶盛机电也难置身事外。

因销售回款有所延缓,晶盛机电2024年应收账款同比增长40.79%至32.23亿元,占总资产的比例从2023年的6.22%增长至10.21%。晶盛机电在财报中提及,鉴于个别客户财务状况及付款节奏发生变化,公司就个别客户的应收账款单项计提坏账准备2.5亿元。

证券之星注意到,晶盛机电第一大客户贡献的营收大幅缩水。2024年来自第一大客户的收入为52.17亿元,占比29.68%。而2023年来自第一大客户TCL中环(002129.SZ)的收入高达90.35亿元,收入占比达50.24%。

年报也提及了订单履行风险,光伏行业短期周期性波动,公司下游客户根据其对行业形势的预期和自身发展情况可能会对扩产项目进度进行调整,公司与客户已签订尚未履行完毕的合同在执行过程中存在一定的不确定性。

此外,晶盛机电2024年计提的存货跌价准备高达9.62亿元。年报显示,晶盛机电就个别客户发出商品计提存货跌价准备3.41亿元;受光伏石英坩埚产品价格下跌影响,公司就石英坩埚原材料等计提存货跌价准备3.49亿元。

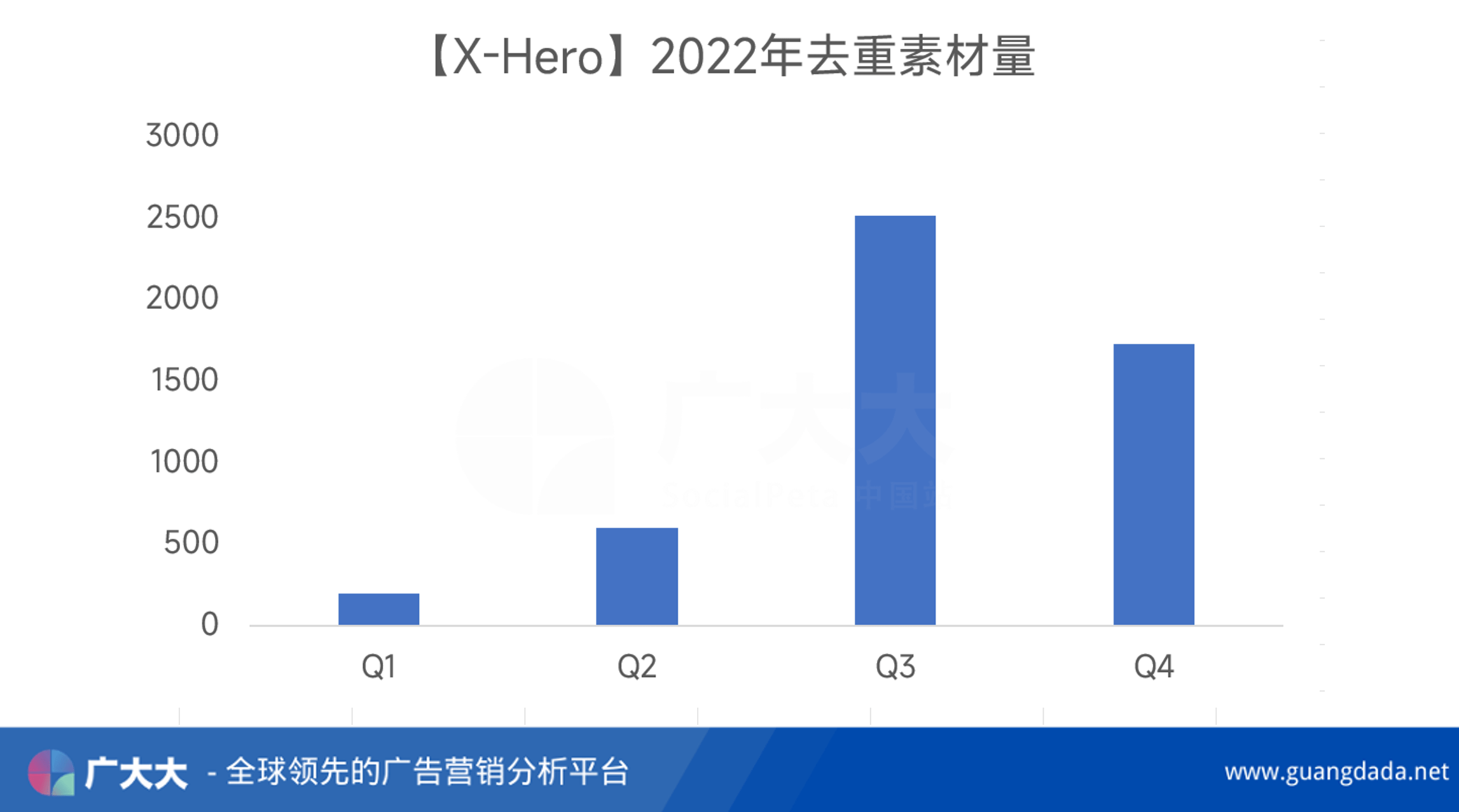

在当前光伏行业发展的严峻形势下,晶盛机电承受着越来越大的经营压力。拆解单季度,自去年Q3开始,晶盛机电就陷入营收净利双降的困境,并在去年Q4出现巨额亏损,拉低了整体业绩表现。公司去年Q4实现营收30.99亿元,同环比分别下降31.47%、28.45%;归母净利润亏损4.5亿元,同环比降幅分别为143.13%、152.13%。

今年一季度,晶盛机电依旧未改营利双降颓势。2025年Q1的营收、归母净利润分别为31.38亿元、5.73亿元,同比分别下降30.42%、46.44%。

值得一提的是,截至今年一季度末,晶盛机电还有高达32.36亿元的应收账款以及95.45亿元存货,其带来的跌价和损失风险依旧不小。

主营业务盈利能力走低

晶盛机电主营产品涉及半导体装备、半导体衬底材料以及半导体耗材及零部件领域。在半导体装备板块,公司布局了集成电路装备、化合物半导体装备、新能源光伏装备三大业务;在半导体衬底材料板块,公司布局了碳化硅衬底材料、蓝宝石材料、金刚石三大业务;在半导体耗材及零部件板块,公司布局了石英坩埚、石英制品、金刚线、半导体精密零部件业务。

划分产品看,晶盛机电2024年设备及其服务实现营收133.63亿元,同比增长4.3%,包括了半导体集成电路装备、化合物半导体装备、新能源光伏装备及改造服务项目收入。但该业务实现毛利率36.36%,同比下降2.46个百分点。

产销层面来看,晶盛机电晶体生长设备实现产、销量2770台、8308台,同比分别增长-73.12%、21.82%;智能化加工设备实现产、销量2664台、1782台,同比分别下滑13.93%、27%。

设备的大幅减产折射出光伏设备需求大幅走弱的趋向。晶盛机电表示,公司晶体生长设备生产量下降主要系本期订单减少,排产减少。

国联民生(601456.SH)研报指出,2024年光伏装机增速放缓,行业进入供给侧调整期,新增产能需求减少,对公司加工设备业务影响较大。随着老旧产能陆续出清,短期新增产能建设或有所延缓,但长期来看对高新技术设备需求有望加强。

另一主营业务材料包括了碳化硅衬底材料、蓝宝石材料、半导体坩埚、光伏坩埚等收入,该业务2024年营收同比下滑19.62%至33.46亿元,毛利率同比大降27.44个百分点至28.71%。

由于2024年石英砂价格大幅下降,导致石英坩埚价格下行,2024年石英砂行业均价降幅约38%-48%。这也导致主营石英坩埚及石英制品的子公司浙江美晶新材料股份有限公司业绩遭遇“滑铁卢”。该子公司2024年实现营收、净利润24.08亿元、4.37亿元,而2023年的营收、净利润分别为36.71亿元、17.78亿元。

证券之星注意到,晶盛机电财报中并没有明确列示半导体和光伏细分产品的收入情况。在近日举行的2024年度业绩说明会上,有投资者向公司提问“主营业务产品半导体装备、半导体衬底材料、半导体耗材和零部件中应用于光伏行业的营业收入占比是多少,以及同比情况”、“半导体业务的收入占比是多少?去年光伏行业产品的收入情况怎么样”,但未得到晶盛机电的明确回应。

晶盛机电谈到,受益于半导体行业全球格局变化,公司半导体设备业务订单量持续增加,半导体材料业务规模持续提升。截至2024年末,晶盛机电未完成集成电路及化合物半导体装备合同超33亿元(含税)。

但不难看出,虽然涉及半导体的设备订单储备较可观,但目前尚未完全转化为收入,半导体业务的规模增长并未抵消光伏业务下滑带来的影响。(本文首发证券之星,作者|陆雯燕)

扫描二维码推送至手机访问。

版权声明:本文由经济快讯网发布,如需转载请注明出处。