一级市场“募资难”有解了:首批民营股权投资机构科创债集中发行

近年来,“募资难”是一级市场普遍存在的一个难题,如今迎来了新解法。

图片来源于网络,如有侵权,请联系删除

《每日经济新闻》记者获悉,近日首批民营股权投资机构科创债陆续发行,引起行业广泛关注。根据Wind数据,自5月科创债新规发布后,全市场掀起了一股发行科创债的热潮,仅6月就有近30家投资机构发布科创债发行公告或完成注册,还有不少机构正在积极推进注册科技创新债券。

其中绝大多数都是国资机构,但也不乏一些知名的民营股权投资机构,例如毅达资本、东方富海、金雨茂物、中科创星等。有市场统计显示,股权投资机构发行的科创债总规模已突破200亿元。

多位业内人士对记者指出,科创债的集中发行,标志着民营机构突破了以往依赖LP出资的单一募资路径,开始通过债券市场直接融资,将有助于破解困扰行业已久的“募资难”问题。也有机构因为多重原因,目前处于观望状态。

首批民营股权投资机构科创债集中发行

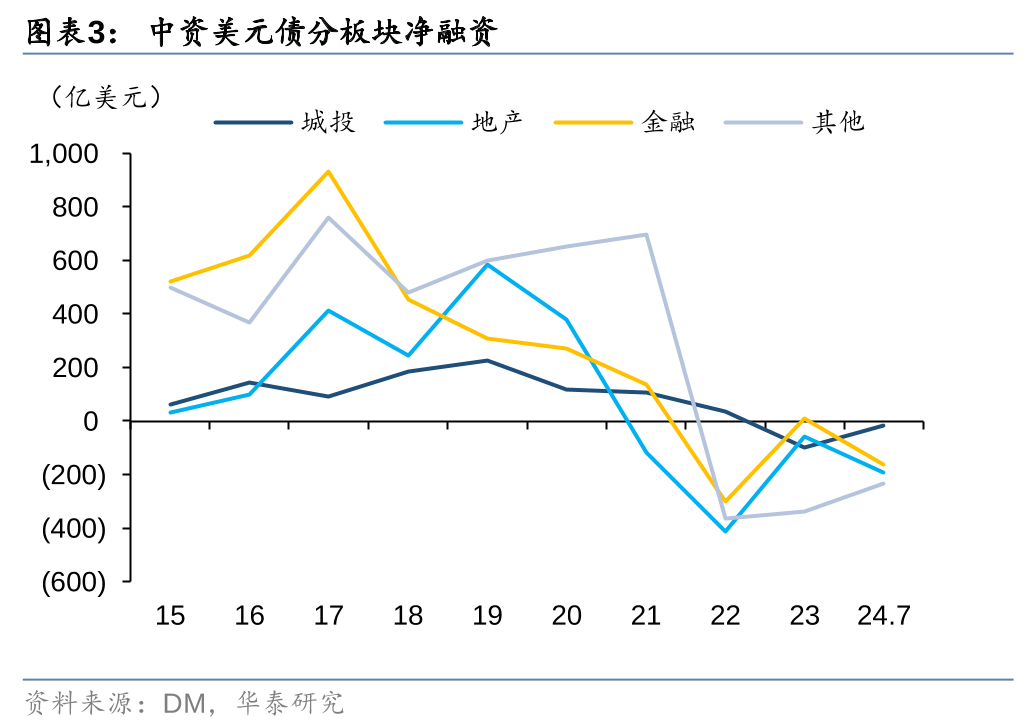

今年5月7日,中国人民和中国证监会联合发布了关于支持发行科技创新债券有关事宜的公告,债券市场“科技板”正式启动。在此背景下,科创债发行显著放量,5月单月发行规模就创下历史新高,进入6月更是掀起了一股科创债发行热。

6月部分投资机构发行科创债情况(数据来自wind,截至6月20日)

当然,科创债的市场结构仍以央国企为主导,上述投资机构绝大多数都是国资背景。但令一级市场振奋的是,民营创投机构的身影也开始出现了。

据间市场交易商协会6月19日消息,首批运用科技创新债券风险分担工具项目正式落地。毅达资本、金雨茂物、君联资本、中科创星和东方富海5家民营股权投资机构日前获分担工具增信和投资支持,并完成发行,规模合计13.5亿元,中芯聚源等机构正在积极推进注册科技创新债券。

我们来看一下这几只科创债的情况。25创星PPN001(科创债)、25君联资本PPN001(科创债)、25东方富海PPN001(科创债)均由中债信用增进投资股份有限公司(以下简称中债增)全额担保,西安投融资担保有限公司、科技融资担保有限公司、深圳市高新投融资担保有限公司分别提供反担保。YY评级分析,这是所谓的“央地协同,风险共担”,由中债增对投资人提供直接担保,各地担保公司承担实质风险的模式。

另外两只产品,25毅达基金MTN001(科创债)通过中债增联合分别创设信用风险缓释凭证(CRMW),各自配发4500万CRMW、保护费率0.2%。25金雨茂物MTN001(科创债/资产担保)则由中债增配发5000万CRMW、信用保护费率0.3%。

除此之外,还有一大批投资机构准备发行科创债,目前正处于已受理或已反馈阶段。这其中也有民营创投机构的身影,相信在不久之后能看到更多民营股权投资机构科创债的发行。

有望破解一级市场“募资难”困境

一级市场“募资难”在业内是老生常谈了,因此发行科创债成为了创投机构破解募资困境的重要方式,行业也期盼已久。

在毅达资本董事长应文禄看来,创投机构可发行科创债是行业回暖的一则信号,“在当今时代背景下,充分用好债券融资方式,对于真正培育一批具有国际影响力的一流私募股权投资机构,助力科技强国建设具有重要意义。”

他指出,民营创投企业受其规模限制,往往在基金中出资份额较低。如果能够有效发挥债券市场的融资作用,提高自有资金出资比例,不超过20%的出资,不仅能大幅提升LP的信心,更能快速组建新基金,对支持民营创投机构有非常重要的意义。应文禄表示,创投机构的背后是千千万万的创新创业企业。对创投机构的支持,本质正是对科创企业的支持。

国智产投创始合伙人孙万营近期也和团队在密切关注科创债发行进展,并且已展开相关评估。在他看来,科创债能够在一定程度上帮助基金管理人解决作为社会配套基金出资的问题:“比如以前管理人可能出资占比只有1%,现在能出到5%甚至10%。这是对市场的一种增信,也能有效提升各方参与者的信心。”

但他同时指出,股权投资基金的基金到期兑付存在一定不确定性,而债券的要求却是刚性兑付,这中间可能存在一定挑战。“这也是不少投资机构关心的重点。但根据目前业内的判断,在'土地财政'向'股权财政'转型的大背景下,只要这家机构的底层资产业务仍在持续运营,哪怕某一期基金没有达到预期,也有可能通过其他形式来解决刚性兑付的问题。”

另一方面,也有部分机构想发行科创债,但可能因为信用评级达不到入门门槛而失去资格。孙万营表示,债券评级的底层逻辑就是未来的现金流是否能够支撑企业的发展,作为一家基金管理机构,那么评级的关注点自然在于稳健的管理费收入和投资退出收益这两个维度上,但这方面目前还缺乏一个标准的评级规范。

记者了解到,也有一些机构对于发行科创债还持观望态度。北京一家VC机构人士就对记者表示,尽管科创债具有一定的优势,但市场上的投资者对创投机构发行的科创债的认可度和接受度还需进一步提高。另一方面,债券资金和股权资金的性质差异,使得创投机构在收益支付安排上面临挑战,需要进行长期价值与短期收益的平衡。此外,市场竞争激烈,如何吸引投资者购买科创债也是一个挑战。

“我们注意到,参与债券发行的基本以国有创投机构为主,民营创投机构参与较少。”在应文禄看来,与国有创投企业相比,民营创投决策流程短、市场敏锐度高,能更快地响应市场变化,更愿意投资于具有高创新性和颠覆性的项目,为那些处于初创期、成长期但具有巨大发展潜力的企业提供资金、市场资源、战略指导等全方位支持,对促进国家经济结构转型升级,助推经济高质量发展至关重要。

(文章来源:每日经济新闻)

扫描二维码推送至手机访问。

版权声明:本文由经济快讯网发布,如需转载请注明出处。