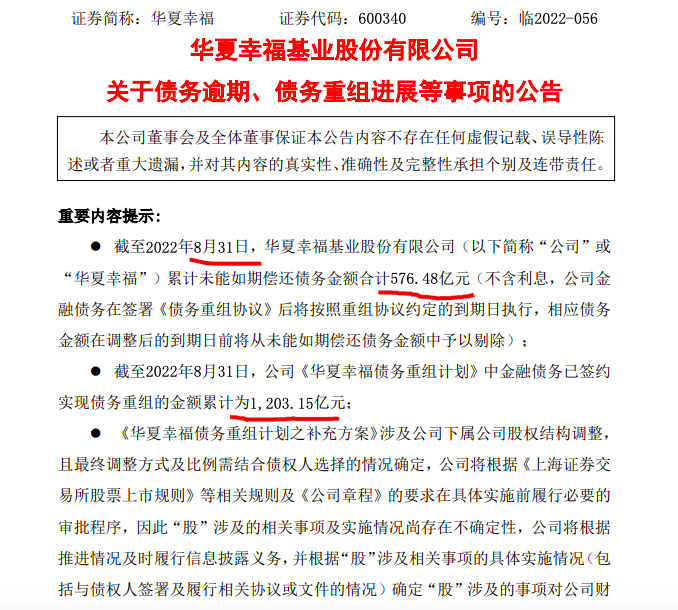

中资美元债分化,投资级与城投债反弹,部分地产美元债下跌超30%

受美联储降息预期波动影响,今年以来中资美元债市场高位震荡,且表现分化。投资级与城投美元债下跌后有所反弹,而高收益级与地产美元债持续下跌。受部分房企舆情影响,1月有重点房企美元债跌幅已超30%。

图片来源于网络,如有侵权,请联系删除

业内人士指出,考虑锁汇成本,中资美元债的吸引力较去年有所下降。但当前中资美元债的境内外利差依然较厚,收益率中长期随着美降息落地有望打开下行空间。中短久期的城投美元债更被看好,可适度下沉。

中资美元债市场分化,高收益与地产板块下跌

开年后,中资美元债市场一度回调。1月中上旬,iBoxx亚洲中资美元债指数最多下跌了0.31%。投资级与高收益级都有调整,中资美元债高收益指数调整幅度更大,最多下跌了0.71%。

固收团队指出,2024年中资美元债收益率在降息预期升温与回摆中震荡下行,但 2024年12月起,美国经济数据强于预期、原油价格上涨,叠加特朗普上台临近,再通胀担忧导致美债利率飙升,中资美元债收益率也随之上行。

不过,随着上周美国核心CPI意外降温,推升美联储降息预期,中资美元债市场出现反弹。数据显示,美国2024年12月核心CPI同比3.2%,略低于预期和前值3.3%。数据公布后,美债利率大幅回落,利率期货隐含的2025年降息次数从1.2次上调至1.6次。

图:投资级与高收益级中资美元债近期分化

(资料来源:Wind数据)

而在反弹过程中,投资级中资美元债的表现要明显好于高收益级中资美元债,城投明显好于地产行业。iBoxx亚洲中资美元投资级别债券指数自1月低点上行了0.54%,高收益指数几无变化。中资地产美元债多为高收益债,分行业来看,1月以来中资美元房地产债券指数下跌了2.71%,而城投债指数还上行了0.39%。

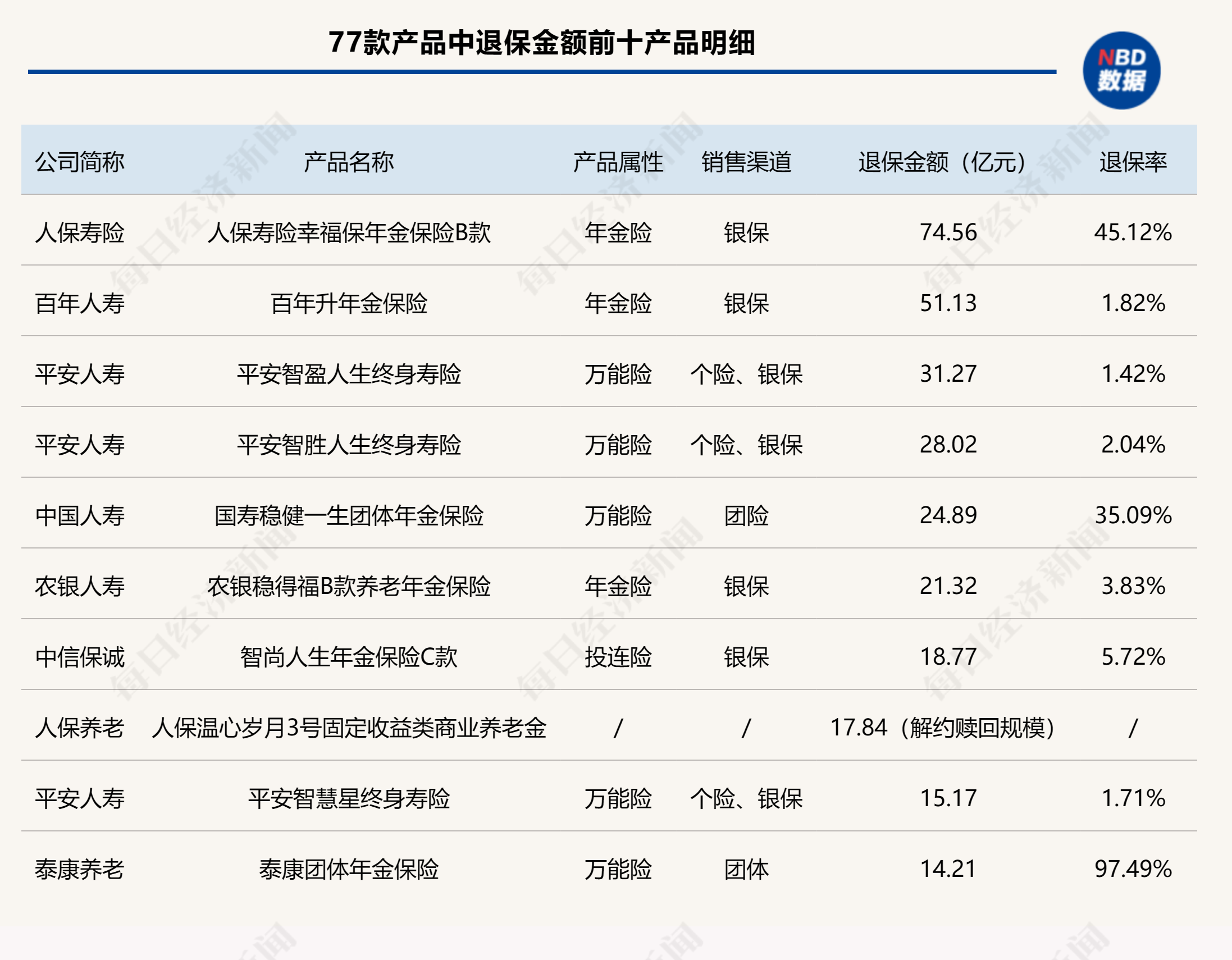

根据第三方机构久期财经的统计,1月以来波动幅度较大的重点房企美元债包括融创旗下SUNAC 5 09/30/25、SUNAC 5.25 09/30/26、SUNAC 5.5 09/30/27等短端票据跌幅均超35%,SUNAC 5.75 09/30/28、SUNAC 6 09/30/29等长端票据跌幅亦超25%;龙湖旗下LNGFOR 3.95 09/16/29、LNGFOR 4.5 01/16/28等票据跌幅超6%。

华泰证券固收研究团队认为,12 月以来部分房企舆情导致美元债价格明显下跌,2025年中资美元债违约风险或仍主要在地产板块,关注外部支持、资产处置和一季度境内债偿付情况。

根据国元国际控股的统计,2025年中资地产美元债到期规模约358.6亿美元,较2024年426.9亿美元有所缓解,但部分月份仍面临较大到期压力。

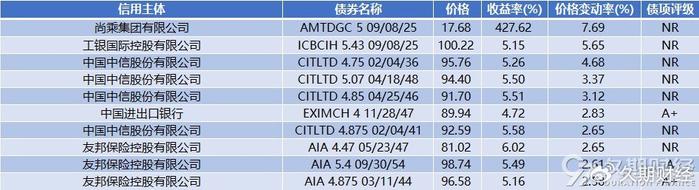

境内外利差仍有吸引力,适度下沉中短久期城投债

市场人士指出,中资美元债去年涨幅较大,考虑到锁汇成本,其吸引力较去年有所下降。当前中资美元债的境内外利差依然很大,随着美联储进入降息周期,美债利率总体进入下行,中资美元债相对境内的利差有望收窄。

固收团队分析,美联储于2024年9月开启降息,但美债利率并未大幅下降,中资美元债收益率总体亦在高位震荡;境内债收益率2024年则明显下行,年末基本都突破了年内收益率低点。无论是城投、房地产、金融还是产业类主体,境外债相对境内债利差仍较厚,截至目前利差基本都在300-360bp区间。

但美国通胀与联储降息预期的变化较多,美债基准利率的下行不会一蹴而就。华泰证券固收研究团队建议关注特朗普上台后的关税和移民政策、通胀数据等,中资美元债收益率中长期随着降息落地有望打开下行空间,但修复的时间可能拉长。

相比地产美元债,化债背景下供给收缩的城投美元债仍更被看好,中短久期、适度下沉。

中金公司固收团队的数据显示,大多省份境内外利差大于350bp,浙江的区县和江苏的园区级利差也在350bp以上,可作为主要的下沉选择。期限方面建议整体在2.5年以内,对于整体资质尚可的省份,可以考虑适当拓展至3年左右品种。

固收研究团队认为,产业美元债中股东背景雄厚的大型央国企、行业景气度较好的龙头民企,可关注其美元债新发的超额收益机会。城投债方面,存续城投美元债绝大多数在 3年内到期,2025年为到期高峰,可选择江浙等经济较发达省份,中短久期适度下沉。

(文章来源:财联社)

扫描二维码推送至手机访问。

版权声明:本文由经济快讯网发布,如需转载请注明出处。