北交所首例可转债落地

近期,可转债发行尘埃落定,24家券商、基金、信托、私募等类型投资者积极参与申购。

图片来源于网络,如有侵权,请联系删除

与此同时,绩优公司可转债发行预案也已恢复注册程序,未来有望接棒发行。也同步更新了可转债发行预案。

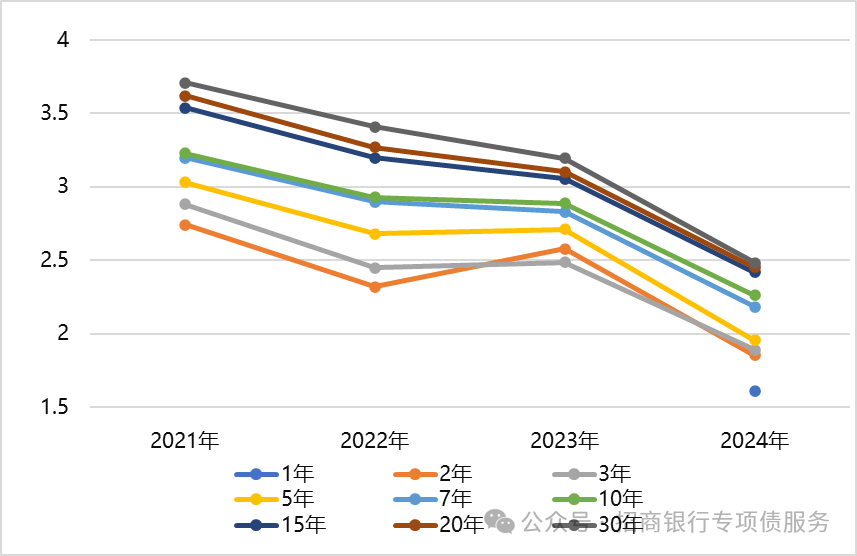

图片来源于网络,如有侵权,请联系删除

市场人士表示,市场正在迎来北交所可转债时刻。

首只可转债获配率13.92%

优机股份发行的可转债规模为1.2亿元,期限6年,募集资金将用于阀门智能柔性生产线及配套设施技术改造项目和高端铸造及加工改扩建项目。

优机股份此前公告了公司可转债发行情况,24家机构与个人成功获配,获配率为13.92%。其中,诺德基金、华鑫国际信托、、、四川资本市场纾困发展投资基金合伙企业(有限合伙)等机构投资者参与认购。两家券商均以自有资金参与。以浙商证券为例,其申购了5000万元,最终获配金额696万元。

此次可转债的票面利率采用竞价方式确定。最终,优机股份可转债发行采取了阶梯式票面利率,即第一年票面利率通过竞价方式确定为0.20%,第二年至第六年的票面利率分别在前一年票面利率的基础上固定增加0.30%。

万通液压即将接棒发行

在优机股份发行尘埃落定后,8月22日,万通液压规模达1.5亿元的可转债发行预案恢复注册程序。

“应该是补充相关数据的因素,此前万通液压曾公告可转债发行中止注册。”一位投行人士对上海证券报记者表示。

万通液压是北交所绩优公司,主要从事液压产品的研发、设计、生产和销售。今年上半年,万通液压实现营业收入3.44亿元,同比增长13.12%;实现归属于上市公司股东的净利润6732万元,同比增长40.33%。

万通液压可转债发行方案更具特色,旨在引入战略合作伙伴。拟发行的1.5亿元可转债中,将认购其中的1.2亿元份额。此次募集资金将全部用于补充流动资金。

万通液压表示,基于公司在国内液压油缸领域的行业领先地位,以及盘古智能在风力发电类集中润滑系统领域的国内龙头地位,双方将以技术创新为驱动、市场需求为导向,在液压变桨系统和偏航系统领域展开深度战略合作,构建“技术协同—产品互补—市场共振”的发展生态。

机构关注内在投资价值

作为首批北交所可转债,优机股份和万通液压两家公司的发行以及预案备受关注。在可转债市场节节走高的当下,不少机构十分关注北交所可转债的内在投资价值。

广州嗣盈资产总经理张晓东向记者表示,目前较为关注的是北交所发行可转债的性价比。

从定价模式看,北交所可转债初始转股价普遍不低于认购邀请书发出前二十个交易日公司股票交易均价和前一个交易日公司股票交易均价的120%。而沪深交易所公开发行的可转债初始转股价只要求不低于上述两项指标的较高者即可。因此,北交所可转债初始转股价会定价偏高。

此外,张晓东表示:“从条款上看,北交所可转债普遍无下修条款,让其性价比略有折扣。”

上述投行人士表示,从优机股份看,初始票面利率仅有0.2%,参与机构均以此申报。这说明市场竞价激烈,利率保护偏弱。

与此同时,北交所可转债限售和转股更加严格。比如,优机股份规定,此次定向发行可转债无限售安排,新增债券自发行结束后第1日起转让。若是债券持有对象转股的,所转股票自可转债发行结束之日起18个月内不得转让。

中证鹏元研究发展部史晓姗表示,北交所的定向可转债定位于等中小科创型企业,因此在条款设置方面整体更加灵活。

“目前来看,参与北交所可转债申购更需要关注公司内在的成长性,特别适用于价值投资者。”上述投行人士表示。

(文章来源:上海证券报)

扫描二维码推送至手机访问。

版权声明:本文由经济快讯网发布,如需转载请注明出处。