光伏首单持有型不动产ABS破冰,新能源资产融资工具“上新”

资产迎来融资新工具。

图片来源于网络,如有侵权,请联系删除

11月12日,光伏行业首单持有型不动产ABS(资产支持)获得上交所审核通过。5个月前,来自风电领域的市场首单清洁能源类持有型ABS已成功发行。

图片来源于网络,如有侵权,请联系删除

继2023年“开闸”的新能源REITs产品后,新能源持有型不动产ABS成为绿色金融助力“双碳”目标的又一实践。

图片来源于网络,如有侵权,请联系删除

新能源资产盘活迎来新工具

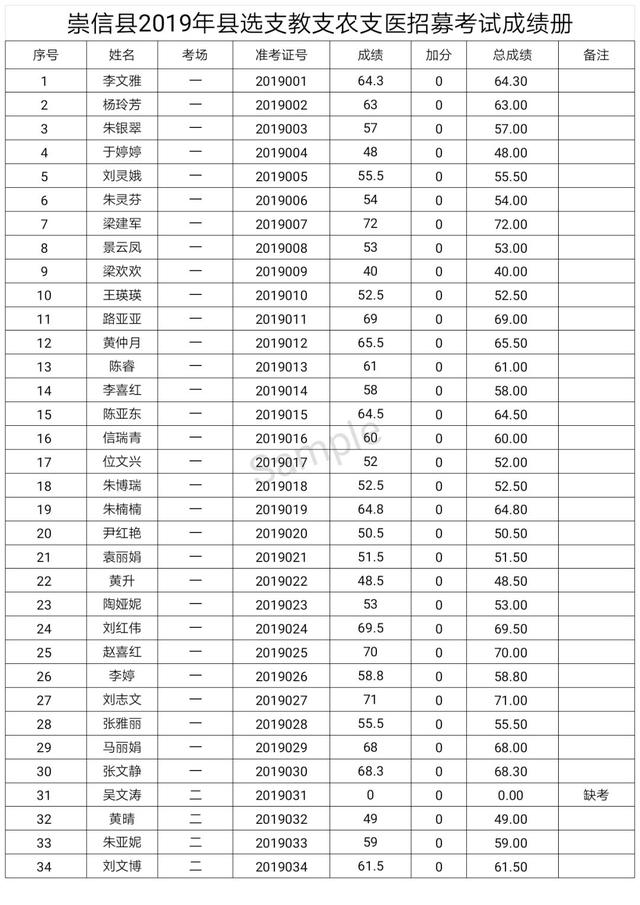

11月12日,上交所债券项目信息平台显示,太保资产-天合富家新能源基础设施碳中和绿色持有型不动产资产支持专项计划()于11月12日获得审核通过,系光伏行业首单持有型不动产ABS。

该项目计划管理人为资产管理有限责任公司,拟发行金额30.45亿元。财经记者了解到,该项目的底层资产为天合富家的分布式光伏项目。

今年6月,“泰康资产-财通-远景新能源持有型不动产资产支持专项计划(碳中和)”(“远景能源ABS”)在上海证券交易所成功发行,为首单清洁能源类持有型不动产ABS。该项目发行规模2.85亿元,项目期限约50年,底层资产是河北魏县恒朋风电项目。

继2023年“开闸”新能源REITs产品后,新能源持有型不动产ABS成为绿色金融助力“双碳”目标的又一实践。

北京市炜衡律师事务所律师吴晓宏告诉贝壳财经记者,ABS是“类股权”的私募孵化工具,适合前期资产盘活;REITs是“类债权”的公募退出平台,适合成熟资产标准化流通,可以将ABS看作是Pre-REITs阶段的过渡性工具,为REITs孵化资产。

据吴晓宏介绍,ABS与REITs在法律结构上存在系统性差异,ABS的本质是资产的“真实出售”和抵押融资,通过将基础资产真实出售给特殊目的载体(SPV),实现与原始权益人的破产隔离,投资者持有的是债权类凭证,收益来自基础资产固定现金流;REITs的本质是权益投资和资产IPO,通过收购项目公司全部股权,实现底层基础设施项目的权属转移和破产隔离,投资者持有的是公募基金份额,收益来自分红和资产增值。

继新能源REITs之后,新能源持有型不动产ABS的发行意味着新能源资产获得了更多的盘活可能。

中证鹏元结构融资部资深评级分析师孙晨告诉贝壳财经记者,在“双碳”目标的推动下,我国正持续优化绿色金融体系,资产证券化市场也在向新能源领域扩展。公募REITs的发行对新能源电站体量、资产运营时间等都有一定的要求,审核与发行门槛相对较高,部分主体难以参与进来,目前我国已上市新能源公募REITs的规模相较于公募REITs市场整体来讲,占比仍较低。2022年5月,国务院办公厅印发 《关于进一步盘活存量资产扩大有效投资的意见》,首次提出 “探索建立多层次基础设施REITs市场”,持有型不动产ABS作为Pre-REITs和公募REITs之间的过渡产品,是建设多层次REITs市场的重要一环。

今年2月,证监会发布《关于资本市场做好金融“五篇大文章”的实施意见》,其中明确提出丰富资本市场推动绿色低碳转型的产品制度体系,支持符合条件的绿色产业企业发行上市、融资并购及发行绿色债券、绿色资产支持证券等。

ABS有多项优势,但依然考验企业运营与管理能力

“随着‘双碳’战略的深入推进,金融监管部门通过多层次政策协同,为新能源资产证券化创造了有利环境。”吴晓宏表示,国家发展改革委与能源局印发了《电力市场计量结算基本规则》,推动新能源上网电量全面进入电力市场,规范结算流程。这些举措使得风电、光伏、等项目的未来电价收益更透明、可预测,显著提升了基础资产的质量,为证券化扫除了关键障碍。

吴晓宏告诉贝壳财经记者,ABS相较其他融资手段具有多项优势:ABS更关注基础资产质量而非企业整体信用,因此融资门槛相对较低;ABS融资不涉及公司股权变动,原有股东控制权不受影响,所以不会带来股权稀释风险;通过真实出售和破产隔离设计,出表型ABS可帮助企业降低资产负债率。此外,ABS期限可与基础资产的生命周期直接挂钩,推出约50年的长期产品,以匹配光伏电站、风电场等资产的运营周期。

孙晨还提出,持有型不动产ABS没有发行规模的限制,对底层资产运营时间也没有硬性要求,为众多因持有装机规模较小、运营时间较短而难以发行公募REITs的主体提供了盘活资产的新途径。

什么样的新能源企业适合选择ABS作为融资手段?

孙晨认为,企业应具备成熟稳定的运营模式,入池资产权属清晰,资产现金流应源于真实的经营活动,并保持一定的持续性与稳定性。持有型不动产ABS对资产运营能力有一定的要求,企业应建立精细化、市场化和长期化经营管理机制,以借助多层次的资本市场体系形成完整有效的投融管退闭环。

(文章来源:新京报)

扫描二维码推送至手机访问。

版权声明:本文由经济快讯网发布,如需转载请注明出处。