债市“科技板”满月 科创债发行规模突破4000亿元

5月7日正式落地的债市“科技板”满月,科创债发行规模达4172亿元。

图片来源于网络,如有侵权,请联系删除

发行规模突破4000亿元

图片来源于网络,如有侵权,请联系删除

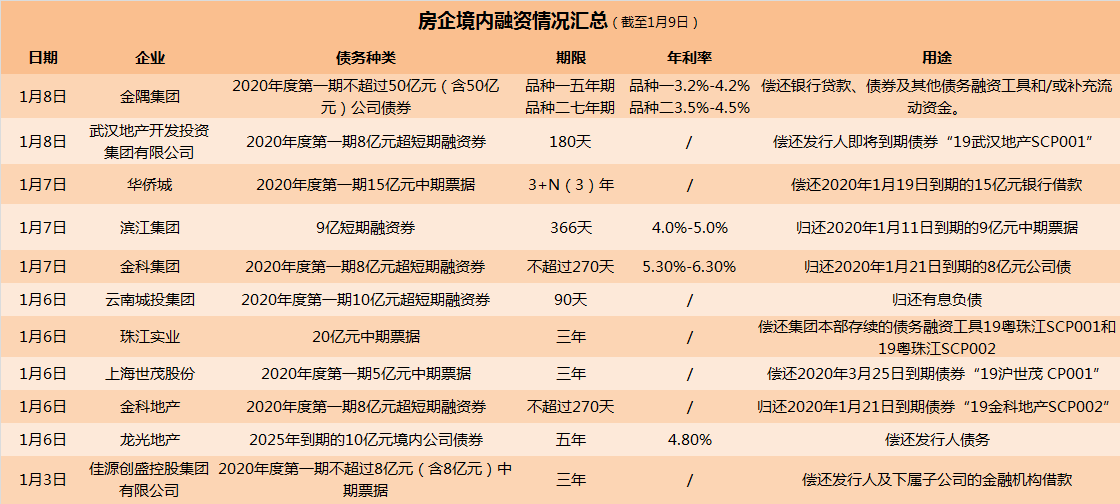

数据显示,截至6月6日,科创债共发行225只,总规模达4172亿元,占全市场同期发行规模的17.4%。

相关主体发行意愿较为积极。商业表现突出,科创债发行规模1910亿元,占比45.8%。而政策性银行发行规模为200亿元,公司为259亿元,金融机构发行规模比例合计达56.8%。非金融企业科创债发行规模达1803亿元,远超原科创票据和科技创新公司债券的单月发行水平。

发行结构得到优化。非金融企业科创债中,民营企业的发行规模占比从2025年前4月的10.1%提高至5月的12.5%。

“这说明非金融类科创债的主体结构在一定程度上有所改善,对民营科创企业的支持有所增强。”中证鹏元研发部高级董事高慧珂表示。

华福证券研究所所长助理徐亮表示,首月,科创债发行呈提速状态。从主体评级来看,AAA和AA+的债券数量占比超90%,其中民营企业和公众企业的主体评级均在AA+及以上。从期限结构来看,民营企业新发科创债的期限大多未超过3年。

中债资信企业与机构部负责人孙静媛表示,首月科创债发行期限呈长期化导向,3年以上的发行规模占比近80%,10年以上的发行规模超百亿元,期限结构深度适配科创产业周期。资金用途广泛辐射前沿新兴领域,发行主体涉及电子元器件制造、、医疗设备制造等新兴领域。与此同时,股权投资机构踊跃参与,为、量子信息、空天科技等前沿科创领域企业提供股性资金支持。

首月发行的科创债期限最长可达20年。例如,江苏省国信集团成功发行了一笔20年期的科创债,金额3.6亿元,募集资金用于核电项目的股权出资。

金融机构积极参与

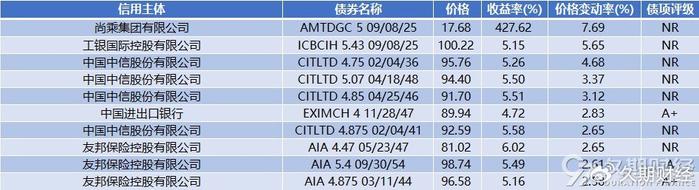

此次科创债新规,支持商业银行、证券公司、金融资产投资公司等金融机构发行科创债。首月,银行、券商、等机构均启动了科创债发行。

上市银行是科创债最大的发行主体。过去1个月,银行发行1910亿元科创债。五大国有银行以及、、等10家银行均发行了科创债。

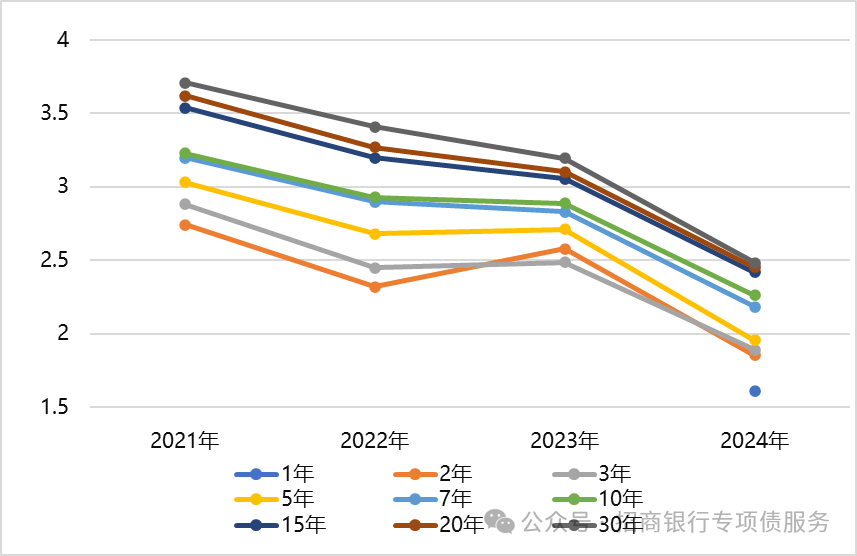

总体来看,银行发行的科创债期限普遍为3至5年,平均发行利率为1.67%,且集中在银行间市场发行。银行募集资金将投向科创领域,包括发放科技贷款、投资科技创新企业发行的债券等,专项支持科技创新领域业务。

同时,23家券商发行了科创债,且集中在交易所债市。

在券商发行的科创债中,期限最长的是证券发行的“25GTHTK2”,达10年。此次募集资金的70%将通过股权、债券、基金投资等形式专项支持科技创新领域业务。

有券商明确了科创债具体投向范围。发行了科创债“25中证K2”,其募集资金不低于70%的部分用于通过股权、债券、基金投资等形式支持科技创新领域业务。其中,拟不低于50%的部分用于符合资本市场相关要求的投资,包括但不限于科技创新类基金投资等;拟不低于20%的部分用于为科创板股票、基金、ETF等提供做市、投顾、风险对冲等服务。

风险分担机制成亮点

从科创债条款设计看,风险分担机制成为亮点。公开信息显示,信用违约互换和风险缓释凭证较为流行。

5月30日,浦发银行落地首笔以科技型企业发行的科创债券为标的的信用衍生品交易,名义本金3000万元,浦发银行为信用保护卖方,为债券发行主体提供信用风险保护,以信用衍生品增信为债市“科技板”建设增势赋能。

据悉,浦发银行通过集中清算落地该行首笔挂钩科技型企业的信用违约互换交易。一位业内人士表示,信用违约互换属于一对一交易,并不需要对外披露。

风险缓释凭证也是科创债风险分担较为流行的工具。交易商协会披露数据显示,25鲁宏桥GN003、25应流SCP001等均采用了此种工具。

应流科技表示,此次发行科技创新债券所募集资金中的2亿元用于偿还有息负债及补充营运资金,由中债信用增进投资股份有限公司创设30%风险缓释凭证。

高慧珂表示,风险分担工具的创设,可显著提升民营企业,信用资质较弱的初创期、成长期科创企业以及股权投资机构发债融资的可得性和便利性。一方面,可以增强投资者信心,引导更多中长期资金进入科技创新领域;另一方面,将降低发行人的融资成本,减轻其财务负担,提升科技投资的可持续性。

“未来还可以通过创新收益机制提高投资者对中小民营科创企业科创债的参与意愿,如发展混合型科创债券、科技创新型企业资产证券化等产品,通过提供较高的收益率吸引风险承受能力较强的投资者参与。”徐亮表示。

中信证券首席经济学家明明表示,债市“科技板”还有很长的路要走,将成为助力科技创新和技术进步的重要力量。

(文章来源:上海证券报)

扫描二维码推送至手机访问。

版权声明:本文由经济快讯网发布,如需转载请注明出处。