果然“白衣骑士”,信达投资转股增持跻身浦发前十大股东,双赢模式望成银行补资本新路径

图片来源于网络,如有侵权,请联系删除

财联社7月1日讯(记者郭子硕)距离可转债到期仅四个月,迎来关键转折点——信达投资凭借大手笔增持可转债并转股,跻身浦发银行前十大股东之列。

图片来源于网络,如有侵权,请联系删除

信达的此次入局无疑是一场 “及时雨”。作为入选国内系统重要性第二组的机构,浦发银行核心一级资本充足率不得低于 8%。而数据显示,截至2025年一季度末,该行的核心一级资本充足率为8.38%,较上年末8.49%小幅下滑。

图片来源于网络,如有侵权,请联系删除

在信达增持可转债并转股前,浦发转债未转股比例高达 99.99%,通过转股补充核心一级资本已迫在眉睫。

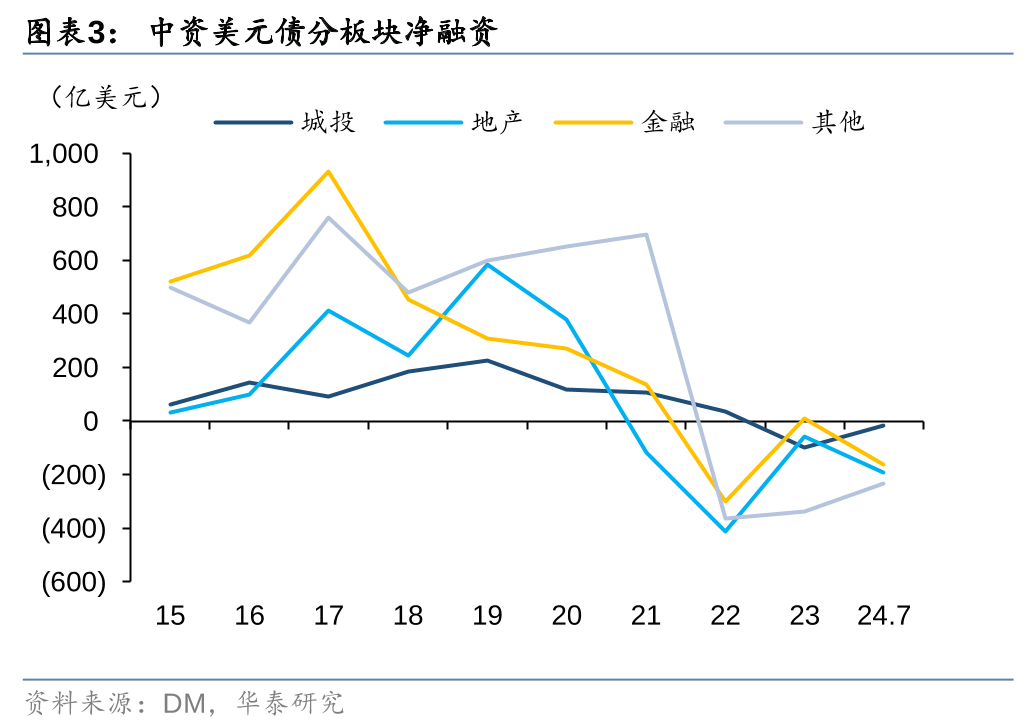

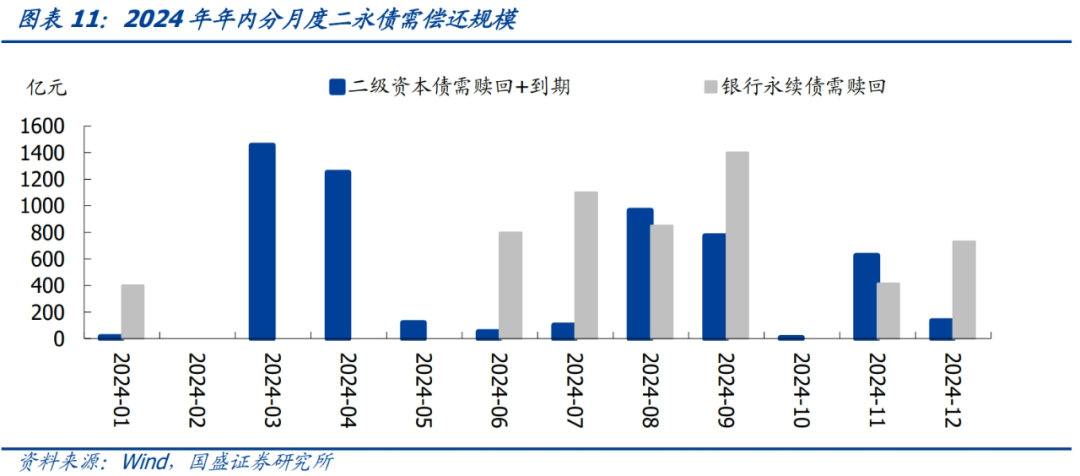

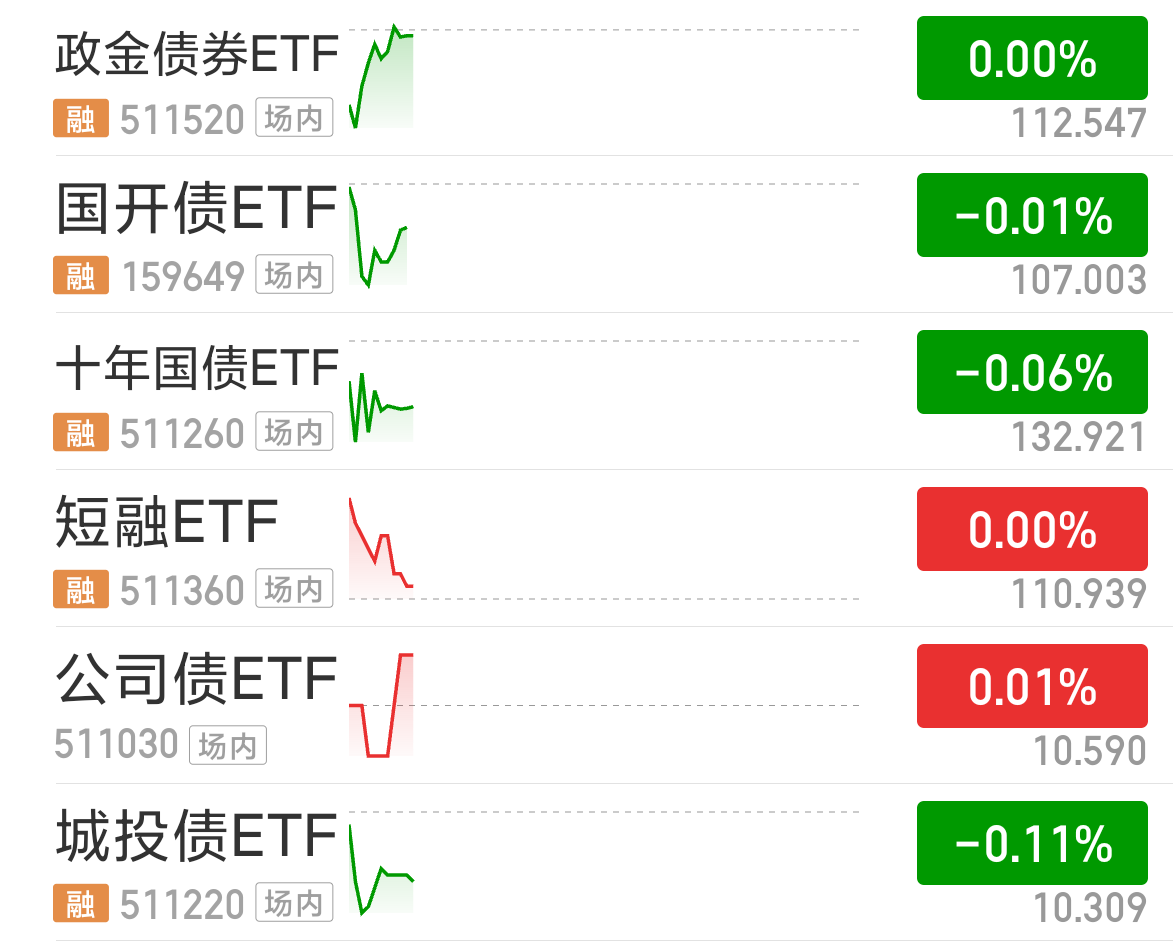

当前,银行可转债转股市场呈现冰火两重天的局面:一边是,部分银行借力股价修复成功触发强赎。年内包括苏行转债、成银转债、杭银转债、南银转债、中信转债已触发强赎。另一边是,多只银行可转债未转股比例超过99%。截至6月30日,紫银转债、上银转债、常银转债的未转股比例均超过99.99%,尚未转股的上银转债比例在99.89%。

在此背景下,引入 “白衣骑士” 促进银行可转债转股的模式崭露头角,成为破局困境的新路径。业内人士认为,银行可转债引入“白衣骑士”,促进转股的模式或常态化,或有望进一步打开中小银行的资本补充渠道。

转股后跃升第10大股东,信达助力浦发补充资本

距离可转债到期仅四个月,浦发银行迎来关键转折点。浦发银行6月27 日收到信达投资有限公司(下称“信达投资”) 的通知,信达投资将其持有的1.18亿张浦发转债转为公司A股普通股。本次可转债转股导致其持有的浦发转债减少量占浦发转债发行总量的 23.57%。

而在此前两日,截至6月25日,管理的信丰1号单一资产管理计划先是通过上海交易所系统累计增持公司117,852,490张可转债,紧接着次日便悉数将其所持有的所有可转债转让至信达投资账户。本笔可转债数量占浦发转债发行总量的 23.57%。

浦发银行于2019年发行5亿张浦发转债,每张面值人民币100元,发行总额人民币500亿元,期限6年。截至6月27日,信达投资将其持有的1.18亿张浦发转债转为公司普通股,合计转股股数为912,170,975 股。转股完成后,公司普通股总股本增至 30,264,497,406 股。

以此计算,信达投资持有浦发银行3.01%股份,跃升至第10大股东。

值得注意的是,在信达增持浦发转债前,浦发转债未转股占比高达99.99%。而当前距浦发转债到期仅剩不到4个月。

而浦发银行作为入选国内系统重要性银行第二组的机构,核心一级资本充足率不得低于 8%。截至2025年一季度末,浦发银行的核心一级资本充足率为8.38%,而上年末为 8.49%。信达的此次入局无疑是一场 “及时雨”。

AMC入股打开银行资本补充渠道,业内人士:或常态化

事实上,AMC 作为 “白衣骑士” 入股银行早有先例。2023年3月,300亿元可转债面临即将到期。原中国华融(后更名为中国)累计增持近1.22亿张光大转债,占光大转债发行总量的比例达40.56%。彼时,中国华融将所持1.4亿张光大转债全部转成该行普通股。转股完成后,中国华融持有光大银行约41.85亿股普通股股份,占该行总股本超7%,成为该行第四大股东。

此后,中国中信金融资产参股,长城资产增持,AMC 与银行的资本联动愈发紧密。

从收益逻辑来看,这一模式对AMC、银行双方均具吸引力,堪称“双赢”。“AMC入股银行,银行资本补充渠道进一步拓张,这一模式或进一步常态化。”中国邮政储蓄银行研究员娄飞鹏告诉财联社记者,对上市银行而言,由于可转债的利息通常高于普通债券,可转债转股可以降低财务成本,补充核心一级资本,向市场传递出银行财务状况良好、经营稳定的信号,增强投资者信心,吸引更多投资者买入银行股。对AMC等投资者而言,若后续银行股价上涨,转股后可以获得相关投资收益。

银行业首席分析师肖斐斐也认为,对于AMC而言,参股上市银行能够对当期及未来利润形成显著贡献;对于上市银行而言,AMC资金正成为板块的重要增配力量。据肖斐斐测算,在银行股的初始投资中,成本价与1倍PB之间的差值可以直接计入当期利润。在银行股的后续投资期间,参股投资对投资主体的利润贡献强于财务投资。

(文章来源:财联社)

扫描二维码推送至手机访问。

版权声明:本文由经济快讯网发布,如需转载请注明出处。