“关注长期收益率变化”有何深意?

中国人民货币政策委员会日前召开的2024年第一季度例会提出,“在经济回升过程中,也要关注长期收益率的变化”。

图片来源于网络,如有侵权,请联系删除

“关注长期收益率的变化”这一新提法迅速引来市场关注和热议,该如何理解?

图片来源于网络,如有侵权,请联系删除

业内认为,央行表态“关注长期收益率的变化”,可能在“打提前量”提示超长债变化的可能性。后续超长债波动性或将加大,市场须要密切关注供需结构变化。

罕见点名长期利率

传递监管关注信号

此次央行货币政策例会中新增对于长期利率的措辞,受到业内关注。

“如此直接点名长期利率较为罕见。”首席宏观经济学家高瑞东认为,一般而言,货币政策调控较为重视短端的政策锚定及其传导作用,以及近年来强调较多的结构性货币工具的使用,主要用于配合财政政策实现对定向领域的宽信用作用。

多位市场人士认为,央行此举表达出对于当前超长债利率回落至低位的关注。

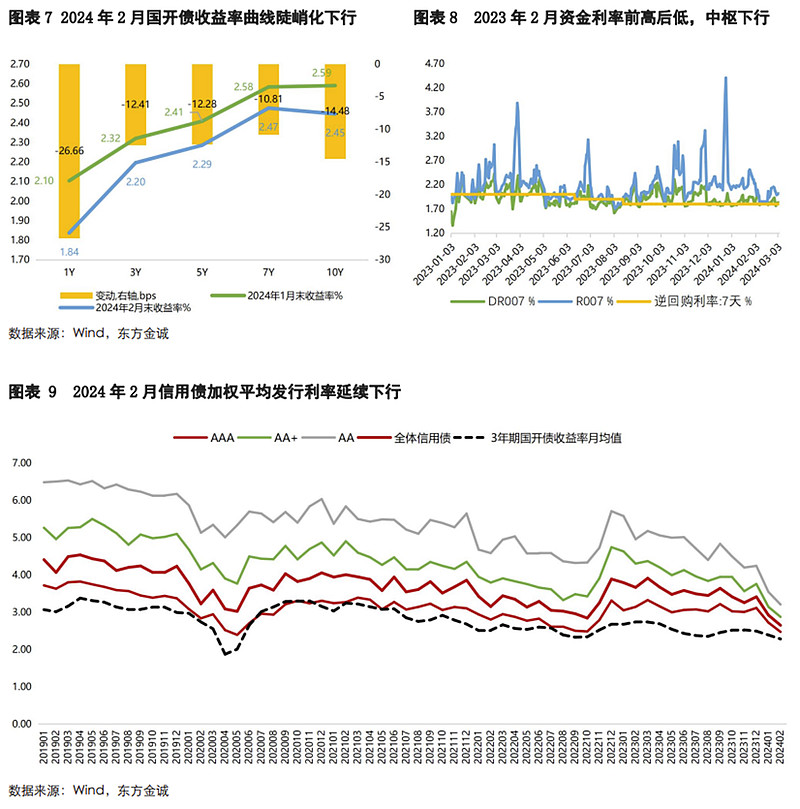

今年一季度,尤其是2月以来,10年期、30年期国债收益率不断下行。东方金诚首席宏观分析师王青表示,在全面降准落地、政策宽松预期升温,以及银行等金融机构“资产荒”等因素综合作用下,10年期国债收益率月度均值接连降至2.41%和2.31%,较大幅度向下偏离相应政策利率水平(即2.50%的1年期MLF操作利率),其走势与年初经济回升势头出现分化。

银行联席首席分析师王先爽表示,央行可能关注到当前长债收益率和期限利差处于历史低位、30年期国债收益和1年期MLF利率倒挂,部分中小银行金融投资中交易类资产占比上升的情况。如果长债利率超调,则可能会对金融体系的稳定带来负面影响。

预期引导长期利率走势

金融管理部门此前就已对超长债市场开展了相关市场调研。

近期,有媒体报道称,为了防止农商行超长端持债过于集中并滋生利率风险,央行专门调研了农商行参与债市情况,审视农村金融机构的债券投资。

据悉,在调研过程,央行要求农商行提供近三年参与债券市场、使用货币政策工具的情况,上报债券现券、回购及其他工具的交易情况和债券持有结构、主要交易对手情况,以及参与债券市场交易投资业务的主要诉求及必要性。

“结合此前央行对市场的调研来看,我们倾向于认为这可能是监管层正在关注当前债市风险。收益率短时间内下行太快或者由于经济的回升而快速上行,可能都不是央行想要看到的状态。”有业内人士分析称。

高瑞东认为,此次中国人民银行通过货币政策例会向市场释放出其关注长期利率的信号,属于隐性引导,通过预期管理的方式实现。

高瑞东表示,惯例上,中国人民银行对于利率曲线的调控是通过调整短端资金利率价格实现向银行间其他期限利率的传导。但由于近期“资产荒”愈演愈烈,利率曲线的定价出现割裂,期限利差整体压缩,尤以30年期-10年期国债收益率利差的扁平化为典型。因此,在“畅通传导”机制以外,适度对长期利率进行引导是应有之义。

此外,稳汇率方面,高瑞东认为,从兼顾对外均衡的角度,中美利差的背离需要小幅修复,也指引了长期利率的方向。

超长债波动性或加大

市场人士提醒,在实体利率调降的过程中,长端债券收益率或不宜过低。此次央行表态关注“长期收益率的变化”,后续不排除长期收益率波动回调的扰动,需要关注供需结构变化。

王青认为,后期监管层或将通过遏制资金空转、有效引导市场预期等方式,推动10年期国债收益率回归围绕政策利率的常态化波动,同时也会更加重视长期收益率偏低背后的经济含义。

固收团队认为,面对后续超长期国债供给增加以及经济回升的环境,央行可能在“打提前量”提示超长债可能存在变化、波动性可能加大,这可能给债市带来扰动。

该团队还表示,央行强调要加强逆周期调控,因而主动收紧资金面引导利率上行的风险小。后续关注的是经济回升的持续性和力度。这是决定长债趋势的变量。

有业内人士认为,对于债市而言,当前政府债券供给节奏依然偏慢,机构配债需求依然有一定韧性;地产行业依然处于底部区域,私营部门融资需求还有待恢复;降息仍然存在可能性。因而债市总体震荡,超长债波动性或将加大。

(文章来源:上海报)

扫描二维码推送至手机访问。

版权声明:本文由经济快讯网发布,如需转载请注明出处。