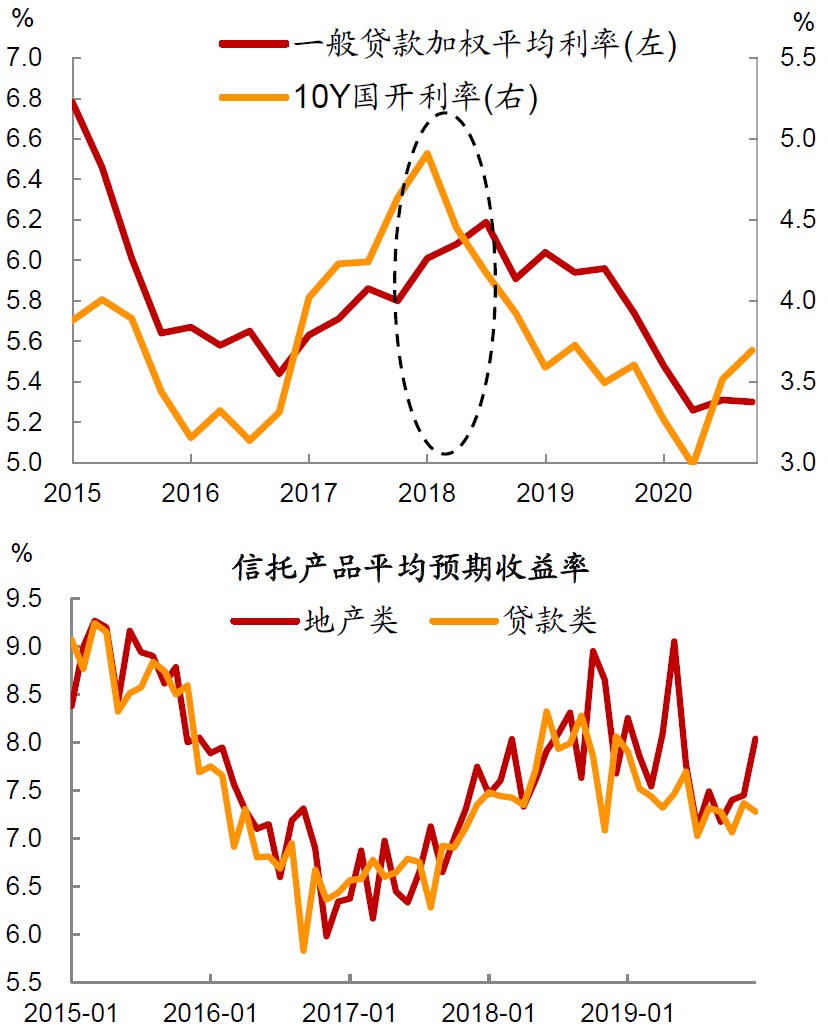

债市观察:央行再提长端利率风险 30年国债重新站上2.5%

新华财经北京4月29日电(王柘)上周(4月22日至4月26日)债市走向在周三急转,收益率由跌转涨,全周收益率曲线陡峭化上行。周二,10年期国债活跃券收益率下探触及2.215%,再创2002年以来新低。央行于周三发文,再度提示长端利率风险,同时提出“要充实货币政策工具箱,在央行公开市场操作中逐步增加国债买卖”,债市积极情绪急剧降温,10年期国债收益率单日上行5BP。

图片来源于网络,如有侵权,请联系删除

值得关注的是,今年以来表现强势的超长端国债显露退热迹象。4月26日,30年期国债活跃券“23附息国债23”收益率上行4.45BP,报2.5125%,回升至1年期MLF利率之上。自2月底与1年期MLF利率出现倒挂以来,30年期国债收益率近段时间持续运行在2.5%下方。

图片来源于网络,如有侵权,请联系删除

分析师提示,央行持续发声对债市尤其是长久期券种的做多情绪构成一定程度压制,而经济基本面或已进入复苏通道。4月制造业PMI数据若再度超预期,或对债市中长期看多逻辑构成冲击。此外,一季度政府债整体发行节奏偏慢,5月后或将出现地方政府专项债、特别国债的放量供给,可能构成一定程度供给扰动。

行情回顾

上周收益率先下后上,利率曲线陡峭化上行。4月26日,中债国债到期收益率1年期、2年期、3年期、5年期、7年期、10年期、30年期分别为1.6646%、1.8937%、1.9981%、2.1245%、2.2778%、2.3084%%、2.5257%,较4月19日的1.6933%、1.851%、1.9931%、2.0755%、2.2241%、2.254%%、2.4411%,分别变动-2.87BP、4.27BP、0.5BP、4.9BP、5.37BP、5.44BP、8.46BP。

中债国债到期收益率

具体来看,周一,4月LPR报价维持不变,A股市场波动,资金面维持平稳宽松,税期走款扰动不大,债市延续走强,10年期国债收益率下行1.1BP至2.24%;周二,财政部刊文称“支持在央行公开市场操作中逐步增加国债买卖”,一定程度缓和政府债供给压力预期,债市继续走强,10年期国债收益率下跌1.8BP至2.23%;周三,《金融时报》晚间发布人民有关部门负责人采访,提到“长期国债收益率总体会运行在与长期经济增长预期相匹配的合理区间内”“固定利率的长期限债券久期长,对利率波动比较敏感,投资者需要高度重视利率风险”等内容,债市大幅回调,10年期国债收益率上涨4.7BP至2.27%;周四,经历前一日剧烈回调后,债市情绪略有回暖,短端利率宽幅下行,但长债情绪仍偏弱,10年期国债收益率回落1.1BP至2.26%;周五,A股表现较强,特别国债供给担忧再起,债市深度回调,10年期国债收益率涨4.7BP至2.31%。

国债期货在周二创历史新高后冲高回落,全周收跌。30年期主力合约周线收带上影长阴,跌幅报1.09%,10年期主力合约周下跌0.37%,5年期主力合约周下跌0.26%,2年期主力合约周下跌0.11%。

中高评级信用债跟随利率债出现回调,收益率变动幅度在2-8BP左右。信用利差涨跌互现,从历史分位数来看,目前各评级和期限信用利差已基本降至5%分位数下方。

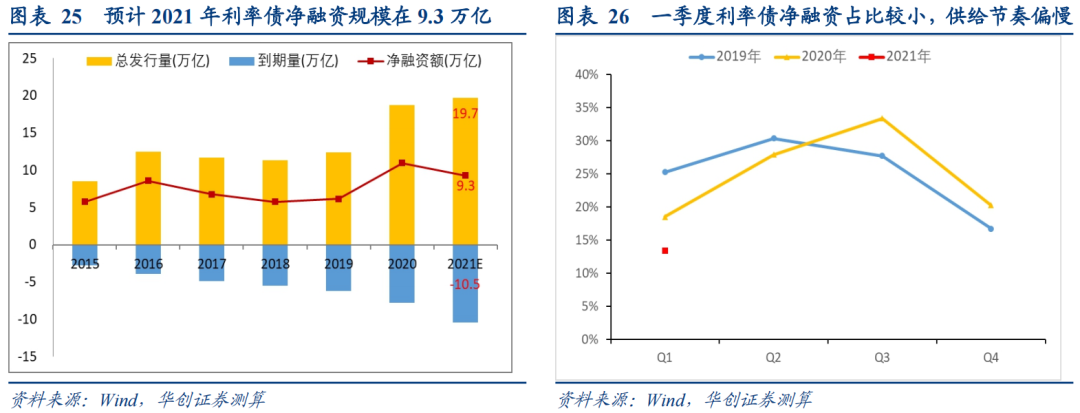

一级市场

上周利率债合计发行24只,发行规模3161亿元。国债无附息品种,共发行4期贴现国债,合计1600亿元,供给明显下降。政金债发行20只,合计1561亿元。其中,10年期国开延续单周发行两次的安排,周二和周四单期规模均增至180亿元,一级分别发在2.3228%和2.2605%,一二级利差环比小幅走阔;周四下午发行10年浮息创新品种240216,票面挂钩5年期 LPR,由于绝对收益高于固息15BP,整体需求略好于预期,发在2.42%,配置类机构参与踊跃。

上周发行545支非金融信用债,金额合计4746亿元,净增量为1000亿元,发行量环比抬升17%,净增量环比下降10%。各评级期限发行利率多数下行。AAA评级1年期以内、1-3年和3-5年分别变动1BP、-9BP和-9BP;AA+评级1年期以内、1-3年和3-5年分别下行5BP、12BP和8BP;AA及以下评级1年及以内、1-3年分别下行14BP和8BP。

海外债市

上周公布多项数据推升美国滞涨预期,10年期美债收益率震荡上行5BP,报4.67%。美国商务部当地时间周四(4月25日)早间公布的初步数据显示,美国2024年一季度GDP环比年化增速为1.6%,显著低于市场预期的2.3%和去年四季度的3.4%。其中,一季度个人消费支出年化增速为2.5%,低于市场预期的2.8%和前一季度的3.3%。同时,一季度PCE和核心PCE通胀环比年化增速分别为3.4%、3.7%,大幅高于前值1.8%、2.0%,是过去四个季度最高。一季度核心个人消费支出价格上涨3.7%,超过市场预期的3.4%。美国商务部周五(4月26日)数据显示,剔除食物和能源后的3月核心PCE物价指数同比增速为2.82%,前值修正值为2.8%。美国3月PCE物价指数同比2.7%,预期2.6%,前值2.5%。美国3月核心PCE物价指数年率录得2.8%,高于市场预期(2.7%),连续两个月保持不变。数据出炉后,市场推迟了对美联储加息的预期。

其他市场方面,日本10年期国债收益率上行6.10BP至0.90%,德国10年期国债收益率上行11.00BP至2.59%。

公开市场

上周,央行逆回购继续“地量”操作,全周逆回购零净投放。4月23日国库现金定存到期700亿元,24日国库现金定存招标700亿元,中标利率+20BP至2.95%。

人民银行4月22日授权全国银行间同业拆借中心公布:1年期LPR为3.45%,5年期以上LPR为3.95%,继续维持不变。

全周资金面总体延续宽松格局,资金分层现象好于季节性水平,资金平稳跨月压力或不大,继续关注本周央行投放情况。截至4月26日,DR001、R001、DR007、R007分别较前一周变动7.5BP、1.3BP、5.4BP、6.6BP至1.87%、1.88%、1.93%、1.97%,R001-DR001、R007-DR007利差分别变动-6.2BP、1.2BP。

要闻回顾

针对近期投资者积极认购储蓄国债,部分银行出现了“一债难求”的情况,财政部国库司司长李先忠在4月22日国新办新闻发布会上表示,“一债难求”核心就是需求旺盛,供给相对不足。下一步将通过研究适当增加储蓄国债发行规模、调降单人购买限额、稳步增加电子式储蓄国债线上销售额度、优化凭证式储蓄国债的额度分配机制等措施更好地满足投资者购债需求。

财政部4月22日公布2024年一季度财政收支情况显示,一季度,全国一般公共预算收入60877亿元,同比下降2.3%;全国一般公共预算支出69856亿元,同比增长2.9%。一季度,企业所得税收入11780亿元,同比增长1%。个人所得税收入4240亿元,同比下降4.5%。印花税收入888亿元,同比下降16.2%。其中,交易印花税收入256亿元,同比下降49.1%。

据金融时报4月23日文章,人民银行有关部门负责人表示,长期国债收益率总体会运行在与长期经济增长预期相匹配的合理区间内。当前长期国债收益率持续下滑的底层逻辑是市场上“安全资产”的缺失,随着未来超长期特别国债的发行,“资产荒”的情况会有缓解,长期国债收益率也将出现回升。该负责人还表示,央行在二级市场开展国债买卖,可以作为一种流动性管理方式和货币政策工具储备。央行公开市场操作可以配合财政进行赤字融资,但国债发行规模要相对足够大,同时发行节奏要相对稳定,才能有效实现政策传导,也能避免市场利率大幅波动;而且,未来央行开展国债操作也会是双向的。还要看到,一些发达经济体央行在常规货币政策工具用尽情况下,被迫大规模单向买入国债来实现货币政策目标,而我国坚持实施正常的货币政策,人民银行买卖国债与这些央行的量化宽松(QE)操作是截然不同的。

机构观点

华泰固收:利率债供给更多是节奏问题,前期发行偏慢意味着后期发行压力较大,年中到三季度关注利率债供给加速可能带来的扰动。后续特别国债供给一旦启动发行,预计仍会带来快速扰动,投资者行为还是会趋于谨慎。不过,届时可能是较好的配置时点。中短端冲击的时间和空间都更有限,理财配置压力仍需要释放,超长债资金也会选择其他品种。债市仍是躺不平,卷不动,走不远"。长期看,需求端大刺激、经济转型和再通胀成功、房地产企稳等才会导致趋势层面的逆转。

中金固收:短期市场或仍受到情绪和止盈的影响,但是在资产荒背景下配置需求仍然较强,收益率调整之后可能会有回落。投资端来讲,建议投资者可以根据自身仓位和账面盈利情况选择是否介入。后续需持续关注政策、债券供给和经济基本面变化,是否会出现更多的信号。在房地产景气度尚未看到反转的情况下,内需可能仍会偏弱,未来或仍能看到一定的宽松政策。但在当前信用利差处于历史低位的情况下,建议可以保持一定的组合流动性,在投资端选择“哑铃型”的组合投资,即长端银行二永债搭配中短端的票息相对较高的品种。

:预计短期内央行通过政策表态的方式进行预期引导仍是核心手段,预计在债券收益率明显偏低的情况下央行相关表态会对债市形成一定利空,或明显加大30Y国债的波动幅度,但在房价下行、信贷偏弱等核心因素支撑下预计较难导致债市系统性反转,在央行确认经济新一轮下行压力、进而调降政策利率前,预计债市收益率整体或以低位震荡为主。参照2016年的情形看,10Y国债收益率与MLF利率倒挂30BP-40BP或是极限区间,10Y国债收益率核心区间关注2.20%-2.40%,30Y-10Y国债利差预计在20BP附近震荡。

(文章来源:新华财经)

扫描二维码推送至手机访问。

版权声明:本文由经济快讯网发布,如需转载请注明出处。