4个交易日回撤3%!债市接连调整 影响因素有哪些?

股债“跷跷板”效应下,近期债券市场接连调整,债券收益率曲线陡峭化上行。

图片来源于网络,如有侵权,请联系删除

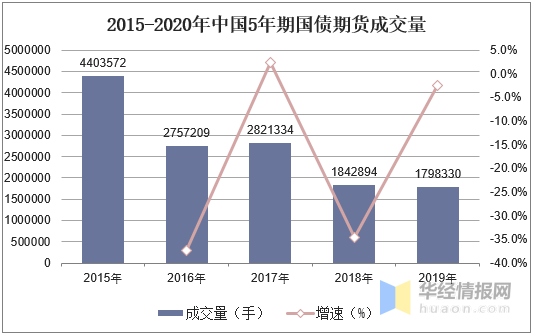

4月29日,债市现券期货均走弱,国债期货全线下跌,30年期主力合约盘中跌超1%,收盘跌幅为0.81%。自4月23日以来,30年期主力合约回撤超3%。10年期主力合约收盘跌0.61%,自4月23日以来回撤超1%。5年期主力合约、2年期主力合约均有不同程度回撤。

图片来源于网络,如有侵权,请联系删除

对于近期债市调整的原因,广发基金相关负责人向记者表示,一方面是央行再次提示长端利率债的交易风险,长端利率大幅下行与基本面修复不相匹配,另一方面,当前债券市场交易结构较为拥挤,容易引发急剧调整。

图片来源于网络,如有侵权,请联系删除

“从基本面来看暂时仍未看到债券市场趋势逆转的契机,整体中短端风险相对可控,长端或正寻找合意的中枢继续维持震荡的特征,阶段性情绪预期有所转弱,但债市当前震荡的大方向或不变。” 广发基金相关负责人表示。

值得注意的是,4月末新增地方债发行上量,债市普遍担忧5月会成为地方债发行上量的起点,供给因素也加剧了债市的调整。

认为,当前还没有因素真正触发行情反转。监管态度的变化,更多是担心利率偏低,重回性价比区间之后,影响或下降;地产政策的放松,冲击更多是在预期层面, 随后进入等待销售数据的阶段,影响可能钝化;债券发行的提速,也一再预期,关键还是资金面的稳定性。

“落脚到短期债市节奏上,利率继续调整还是趋于稳定,近期的行情比较关键,如果进一步上行,可能会触发理财及对基金的赎回,从而进入机构行为引发的负反馈超调阶段。”华西证券表示。

再者,经济基本面出现了积极变化,或对债市中长期看多逻辑构成冲击。表示,央行多次强调关注长债收益率与经济增速相匹配,当前利率所反映出的利空因素可能已被大部分计入,需关注跨月临近的变化及PMI数据超预期的可能性。

此外,“手工补息”被禁止或更多导致月末出现流动性摩擦和机构的反馈行为,进而放大债市调整。认为,对于大行来说,由于手工补息禁止导致存款规模的流失是客观存在的问题,但对于流动性缺口的补充有较多方式,比如不排除月末理财赎回,但相关行为会导致流动性出现阶段性摩擦,并且在整个债牛氛围降温的背景下,也将会放大债市调整,加剧反馈级别。

浙商证券预计,当前牛市氛围降温,扰动因素开始逐步进入机构视野,长端利率虽然经历连续多日上行释放部分压力,但仍处于历史绝对底部,后续市场或将进入一段对扰动更敏感时间窗口,导致本次调整级别或超越2024年初以来的其他几次调整。

(文章来源:时报网)

扫描二维码推送至手机访问。

版权声明:本文由经济快讯网发布,如需转载请注明出处。