【债市观察】流动性宽松致长债受压 现券收益率曲线走陡

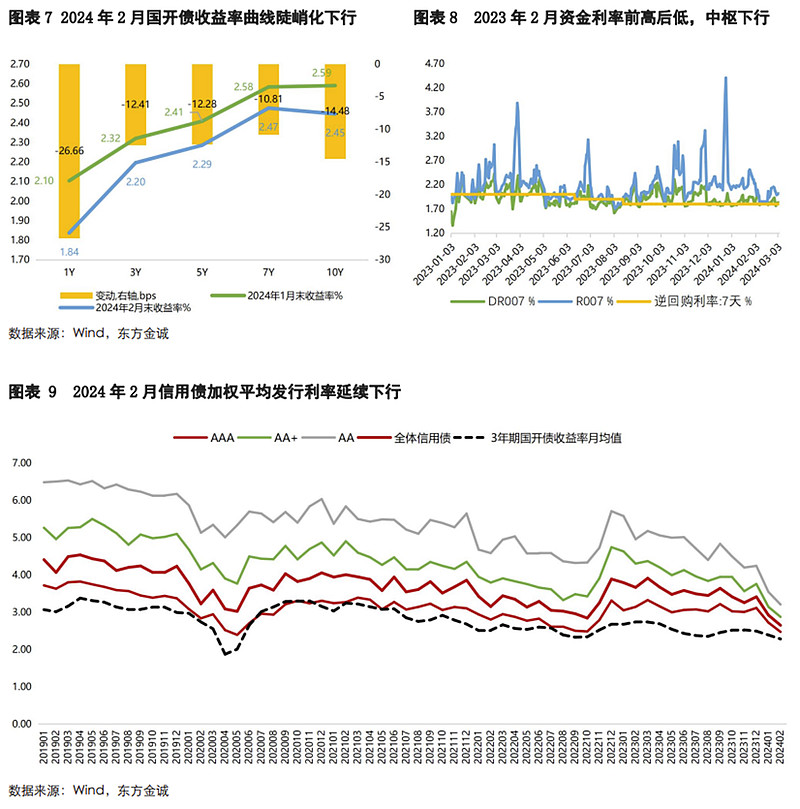

新华财经北京4月12日电过去的一周(4月7日-12日)债市长端利率多空因素交织,4月后资金面明显转宽,10年期国债收益率在2.28%-2.30%之间呈现窄幅震荡走势。从全周来看,债市整体走暖,中短端收益率普遍大幅下行,长端和超长端则表现相对较差,收益率曲线陡峭化。

图片来源于网络,如有侵权,请联系删除

机构认为,(1)利空因素集中在央行对长端收益率的关注方面,债市逐步确认央行较为担忧长端尤其是超长端收益率的大幅下行,政策担忧下10年期国债收益率多次出现大幅上行走势,始终未明显下破2.28%;(2)利多因素主要集中在经济基本面和资金面方面,上周公布的3月通胀数据和金融数据均明显偏弱,3月CPI同比再度回归至0.1%低位,社融和信贷增速分别下行至8.7%、9.2%,信贷需求不足问题持续凸显,弱基本面数据下,债市较为担忧的货币政策转向问题得到一定缓解,

图片来源于网络,如有侵权,请联系删除

行情回顾

上周一(4月8日),跨季后资金面宽松, 10年期国债活跃券收益率小幅下行0.55BP;周二,受供给预期扰动长债交易活跃,10年期国债活跃券尾盘回调超1BP;周三,止盈情绪升温叠加长债机构行为扰动,10年期国债活跃券收益率上行;周四,CPI、PPI预期抢跑,10年期国债活跃券收益率全天演绎倒“N”型走势, 10年期国债活跃券240004收益率下行0.9BP;周五,3月进出口同比降低叠加社融同比少增,10年期国债活跃券收益率震荡走低下行1.25BP。

国债期货方面,除TL外多数国债期货主力合约收涨,其中TS、TF、T主力合约收盘价分别上涨0.11%、0.28%、0.36%,TL主力合约收盘价下跌0.21%。

上周转债方面,中证转债周涨幅为0.34%,表现优于中证全指(-2.72%)。截至2024年4月12日,存量可转债共538只,余额为7929.55亿元。转债平均日成交额约 450 亿元左右,较前一周有所缩量,

一级市场

上周,全市场发行537只债券,共10,637.62亿元,发行只数环比减少377只,发行规模环比大幅增加4,474.63亿元。(下图)。

上周利率债发行规模环比增加2152.52亿元,其中,国债发行规模为4,111.1亿元,环比增加1,005.70亿元;地方债发行7,512.22 亿元,环比增加557.22亿元;政金债发行1,520亿元,环比增加589.6亿元。

具体来看,上周财政部国债发行2、5和7年期品种,其中2年期和5年期基础规模1250亿,7年期1150亿,均增量发行。周三发行的2年期国债近期受到较多配置机构关注,招标时情绪较好,最终边际中标利率1.8120%。

上周,地方债发行26只,发行规模751亿元,期限以5、10年期为主,供给小幅增加;基准方面,地方债发行加点以+5和+10BPs为主,深圳参考地方债估值曲线下浮定价为+0至2BPs。

政金债上周各品种期限均有发行,新发券较多,同时新增农发3个月贴现和3年国开清发品种发行安排。国开10年延续单周发行两次的安排,周二和周四10年单期规模均增至170亿,分别发在2.3541%和2.3740%,一二级利差小幅缩窄。

下周(4月15-19日),国债净发行200亿元,地方债净发行1亿元,政金债净发行210亿元。

公开市场

上周,央行连续三个交易日逆回购投放20亿,到期20亿,实现零投放零对冲;周四和周五,央行逆回购分别投放20亿,到期0亿,逆回购净投放20亿。上周六个工作日中(含4月7日的调休日),央行均维持每日20亿元的逆回购投放规模,截至4月12日,逆回购存量余额仅为120亿元。下周将有120亿元逆回购及1700亿元MLF到期。

资金利率方面, 上周资金面维持平稳偏宽态势,主要回购利率变动不大。本周资金价格方面,和上周三相比,DR001下行3bp报1.72%DR007 上行3bp至1.83%,DR014 上行10bp 至1.95%。一。

海外债市

尽管上周五美债收益率多数下跌,但从全周来看,美债收益率环比(4月5日当周)仍大幅上升,其中10年期美债收益率上涨11BPs,2年期美债收益率上涨15BPs。回顾上周美债市场,周四时,2年期美债收益率从周三的4.97%下滑4BPs至4.959%,盘中曾一度上穿5%;10年期美债收益率上涨1BP至4.56%,为11月13日以来最高水平;30年期美债收益率从周三的4.64%小幅上升1BP至4.65%,为11月15日以来最高水平。

上周早些时候公布的美国3月份CPI高于预期之后,市场对首次降息时间的预期从6月份转向了9月份。一些投资者也在考虑今年根本不降息的可能性。美联储最近也常常表示,其降息决策将以数据为依据,并表示将等待通胀回落,然后再放松货币政策。

堪萨斯城联储总裁杰夫·施密德上周五明确表示,美联储不应在此时考虑降息,因为通胀仍高于2%的目标,而且就业市场强劲。

上周四,欧洲央行连续第五次会议维持利率不变,并发出了迄今最明确的即将降息的信号,尽管美联储的下一步行动存在不确定性。周五欧债方面,10年期德债收益率从周四的2.48%跌逾11BPs至2.368%;10年期意债收益率跌15BPs至3.737%。

其他市场方面,英债收益率周五走低。10年期英债收益率周四一度创今5个月新高至4.24%,周五收盘下跌6BPs至4.13%,2年期英债收益率下跌4BPs;日债上周追随美债走势,10年期日债收益率继周三短暂突破0.8%关口继续震荡上行,周四最高触及0.874%,周五收至0.858%,比前一周涨9BPs左右。

要闻回顾

七部委支持强化金融支持绿色低碳发展。人民等7部委10日发文称,为贯彻国家碳达峰碳中和重大决策部署,做好绿色金融大文章,积极支持绿色低碳发展特提出指导意见。其中提出,制定统一的绿色金融标准体系。持续优化我国绿色债券标准,统一绿色债券募集资金用途、信息披露和监管要求,完善绿色债券评估认证标准。进一步优化绿色公司债券申报受理及审核注册“绿色通道”制度安排,提升企业发行绿色债券的便利度。研究制定《绿色债券支持项目目录》低碳项目推荐性指引、绿色债券碳核算方法和披露标准,要求债券发行人核算并披露募集资金所支持项目的碳减排量和碳排放量。完善绿色债券统计,逐步构建可衡量碳减排效果的绿色金融统计体系,全面反映金融支持生态文明建设成效。

4月12日召开的国常会指出,解决企业账款拖欠问题,关系营商环境改善,关系经济回升向好大局,关系政府形象和公信力。既要高质量推进清欠专项行动、解决当前的清欠存量,又要下功夫健全长效机制,坚决遏制“边清边欠”、“清了又欠”。要聚焦政府拖欠企业账款问题和大型企业拖欠中小企业账款问题,进一步提高拖欠主体违规成本,降低被拖欠企业维权成本,抓紧完善相关法律法规和工程价款结算、商业汇票管理等制度规定,让长效机制尽快畅通运转起来。

国务院12日发布加强监管防范风险推动资本市场高质量发展“国九条”意见。其中提出完善市场化法治化多元化的债券违约风险处置机制,坚决打击逃废债行为;推动债券和不动产投资信托基金(REITs)市场高质量发展。稳慎有序发展期货和衍生品市场;压实地方政府在提高上市公司质量以及化解处置债券违约、私募机构风险等方面的责任。

重要数据

国内方面,2024年3月CPI同比略增0.1%,涨幅较上月回落0.6个百分点。其中,不含食品和能源的核心CPI同比增长0.6%,食品分项同比为-2.7%,服务分项同比为0.8%,均较上月有所回落。环比来看,3月CPI环比下跌1%,与春节落在2月的往年均值相比,环比跌幅是超季节性的,反映经济仍处于低物价运行状态。

央行12日发布2024年3月金融统计数据报告和一季度社融数据。截止3月末,广义货币(M2)余额304.8万亿元,同比增长8.3%。狭义货币(M1)余额68.58万亿元,同比增长1.1%。流通中货币(M0)余额11.72万亿元,同比增长11%。一季度净投放现金3766亿元。一季度银行间人民币市场以拆借、现券和回购方式合计成交541.9万亿元,日均成交8.88万亿元,日均成交同比增长19.9%。其中,同业拆借日均成交同比下降20.2%,现券日均成交同比增长46.6%,质押式回购日均成交同比增长18.5%。数据数据方面,据央行初步统计,2024年一季度社会融资规模增量累计为12.93万亿元,比上年同期少1.61万亿元。其中,对实体经济发放的人民币贷款增加9.11万亿元,同比少增1.59万亿元;对实体经济发放的外币贷款折合人民币增加1523亿元,同比多增917亿元;委托贷款减少995亿元,同比多减1676亿元;信托贷款增加1983亿元,同比多增2024亿元;未贴现的银行承兑汇票增加5500亿元,同比多增814亿元;企业债券净融资1.12万亿元,同比多2551亿元;政府债券净融资1.36万亿元,同比少4708亿元;非金融企业境内股票融资763亿元,同比少1386亿元。

海外方面,3月美国通胀超预期反弹。美国劳工统计局上周三表示,住房成本高企和汽油价格不断上涨是3月份通胀率整体上升的一半以上原因。美国3月份CPI数据显示,通胀较上月再次加速。CPI较2月份上涨0.4%,同比上涨3.5%。接受道琼斯(Dow Jones)调查的经济学家此前预计的是同比增长0.3%,同比增长3.4%。

机构观点

国金固收:当前物价水平处于低位,叠加特别国债发行在即,二季度货币政策进一步宽松必要性较强,4月以来中小银行接连下调存款利率,息差压力下新一轮存款利率调降可能性仍较高,也为国债利率下行及货币政策宽松打开空间。

中信固收:3月CPI和PPI环比走势虽符合春节后季节性规律,但CPI落幅略超季节性、PPI升幅也相对弱于季节性,叠加两者同比也均有走弱,表明通胀修复进程仍存波折。展望后续,近期高频数据显示服务消费需求整体较好以及猪价企稳有望对CPI同比提供一定支撑,PPI同比也或在稳增长政策效能释放以及去年同期低基数影响下有所修复。

招银研究:4月,随着跨季后流动性持续边际宽松,债券利率稳步下行,超长端维持横盘震荡。金融数据表现与预期较为一致,由于债券市场已调整充分,数据公布后10年期国债收益率小幅下探至2.28%。未来债券收益率曲线长短端走势或将持续分化,考虑超长债券供给或增加,长端利率下行阻力较强,而中短端受货币政策预期变化或波动较大。

(文章来源:新华财经)

扫描二维码推送至手机访问。

版权声明:本文由经济快讯网发布,如需转载请注明出处。