郑州市金水控股集团拟发行10亿元公司债,中标承销商公布

【大河财立方消息】3月3日,郑州市金水控股集团有限公司公告,披露2025年公司债承销商招标项目中标结果,中标人为,联合体成员华福,中标价0.10%。

图片来源于网络,如有侵权,请联系删除

根据招标公告,郑州市金水控股集团计划申报发行不超过10亿元公司债,期限不超过10年,中标承销商负责债券发行、协调各中介机构、负责组织完成尽职调查、出具尽职调查报告、撰写募集说明书、组织债券发行和承销等招标文件、合同中约定的所有工作任务。

图片来源于网络,如有侵权,请联系删除

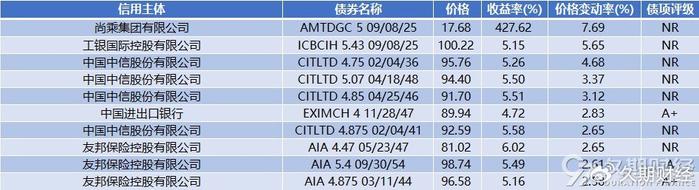

2024年6月21日,经联合资信综合评定,发行人主体信用评级为AA+,评级展望稳定。

图片来源于网络,如有侵权,请联系删除

(文章来源:大河财立方)

扫描二维码推送至手机访问。

版权声明:本文由经济快讯网发布,如需转载请注明出处。